چکیده

در این مقاله پیآمد رفرمهای مالیاتی بر نابرابری را بررسی میکنیم. با تعریف نابرابری و ابعاد مختلف آن آغاز میکنیم. در حالی که تقسیمبندی متداول یکدرصدیها و ۹۹ درصدیها بسیار رایج است ولی در مقاله بحث میکنیم که این مقوله بسیار پیچیده است و نابرابری در میان ۹۹ درصدیها هم مسألهی قابلتأملی است. درآمد واقعی طبقات متوسط هم در این سالها گرفتار رکود بوده است. از سوی دیگر به خاطر کمبود سرمایهگذاری نرخ رشد هم در اغلب اقتصادهای جهان بسیار ناچیز است. در این مقاله بهطور مشخص از دو دسته رفرم سخن خواهیم گفت. در وهلهی اول به دلیل قهقرایی بودن مالیاتهای غیرمستقیم، معتقدیم که توازن بین مالیاتهای مستقیم که تصاعدی است و مالیاتهای غیرمستقیم که قهقرایی است باید به نفع فقرا تصحیح شود. رفرمهای دیگر باید به گونهای باشد که کارآیی نظام مالیاتی را بهبود بخشد. برای افزایش تأثیر این سیاستها هم اندازه و هم ترکیب مداخلات رفاهی دولت باید تغییر کند و افزایش یابد.

برای دریاف نسخهی پی دی اف

ahmad seyf on income inequalities and tax policies

کلیک کنید

آیا رفرمهای مالیاتی باعث کاهش نابرابری درآمدی خواهد شد؟

«در این کشور میتوانید دموکراسی داشته باشید یا نظامی داشته باشید که ثروت در دست اندکشماری متمرکز شده باشد ولی این دو را با هم نمیتوانید داشته باشید»

لویی د. براندیس

(به نقل از سیر، ۲۰۱۶، ص۲۳۷)

-

مقدمه

بحث و گفتوگو دربارهی نابرابری اقتصادی همهجاگیر شده است. اگر از نظری منسوب به مارک تواین «سوءاستفاده» بکنم، همگان دربارهاش شکایت میکنند ولی ظاهراً کسی نمیداند برای کاهش آن چه باید کرد. با چند استثنا نابرابری در چهار دههی گذشته در همه جا افزایش یافته است. در عین حال، اگرچه در صد سال گذشته در مقابله با نابرابریهای نژادی، جنسیتی، موفقیتهایی داشتهایم، ولی درضمن اینهم درست است که پیشرفتهای ما در عرصهی کاهش نابرابریهای اقتصادی در چهار دههی گذشته متوقف و حتی معکوس شده است. در سالهای اخیر اگرچه دانش ما دربارهی نابرابری بیشتر شده ولی درضمن برای یافتن راههای برون رفت از این مخمصه کنونی پژوهشهای کمتری صورت گرفته است. حوزههای که باید به جد مورد توجه بیشتر قراربگیرد از جمله این است که ما دربارهی نابرابری فرصتها درمقایسه با دانش ما دربارهی نابرابری پیآمدها دانش بهمراتب کمتری داریم.

از سوی دیگر پژوهشهای انجام گرفته در چهار دههی گذشته در مستندسازی شیوهها و روندها و تا حدودی دلایل نابرابری اجتماعی توفیق بیشتری داشته است تا در مورد یافتن راههایی برای کاستن از این روند رو به افزایش.

آخرین نکته این که مشکل نابرابری عمدتاً در پژوهشهای مربوط به فقر گم میشود و محققان اغلب میکوشند به این پرسش پاسخ دهند که «فقرا چرا فقیرند» و «پیآمد فقر کدام است» درحالی که پرسش اساسیتر این است که «چرا پیآمدهای نظام آموزشی و بهداشتی و حتی قدرت سیاسی ما این همه نابرابر است» و یا «پیآمدهای نابرابری برای جامعه کدام است؟».

از همین ابتدا باید تأکید کنیم که دربارهی نابرابری و افزایش آن هیچ چیز «طبیعی» وجود ندارد. باید برای شناخت و تشریح سازوکارهای پیچیدهی اقتصادی، سیاسی، اجتماعی و فرهنگی که فرصتهای زندگی و رفاه افراد و جوامع را شکل میدهد وقت و انرژی بیشتری گذاشت. ما در این مقاله بحث میکنیم که اگرچه رفرمهای مالیاتی برای کاهش نابرابری مفیدند ولی به دلایلی که خواهیم گفت رفرم ساختاری ضروری است تا روند روبهرشد این نابرابری هراسناک معکوس شود. تکیه بر شواهدی براساس نابرابری پیآمدها برای درک فرایندهای مولد این نابرابریها کافی نیست. ما حتی براین باوریم که یک سیاست مؤثر برای کاهش نابرابری پیآمدها باید شامل بررسی سازوکارهای تولیدکنندهی نابرابری فرصتها هم باشد:

- عرصههای اقتصادی ـ اجتماعی، مشخصاً سرمایهی مالی و سرمایهی انسانی،

- حوزههای بهداشت، که شامل مقولههای جسمی و روانی باشد،

- عرصههای سیاسی، بهطور عمده دسترسی داشتن به قدرت سیاسی و ظهور در عرصههای سیاسی، و

- حوزهی اجتماعی ـ فرهنگی، ازجمله هویت، آزادی فرهنگی، و حقوق بشر.

گزارش علوم اجتماعی جهانی (۲۰۱۶، ۲۲) از هفت بُعد نابرابری سخن میگوید:

- نابرابری اقتصادی: که تفاوت بین سطح درآمدها، داراییها، ثروت و سرمایه و سطح زندگی از جمله نابرابری اشتغال را اندازهگیری میکند.

- نابرابری اجتماعی: بر تفاوت در موقعیت اجتماعی گروههای مختلف جمعیتی تأکید دارد، یعنی طبقات، کاستها، و برمبنای سن. این نوع نابرابری بر عدمتوازن منظم که در کارکرد نهادهای اجتماعی مثل آموزش، بهداشت، قضاوت، و حمایت اجتماعی تبلور دارد تمرکز میکند.

- نابرابری فرهنگی: بر تفاوت ناشی از موقعیتها براساس هویت تأکید دارد، یعنی تبعیض براساس جنسیت، موقعیت نژادی، مذهب، معلولیت، یا دیگر دستهبندیهای تبعیضآمیز.

- نابرابری سیاسی، یعنی ظرفیتهای مختلف افراد برای تأثیرگذاری در فرایند تصمیمگیریهای سیاسی، و به همین نحو فرصتهای نابرابر برای مشارکت در فرایند سیاست.

- نابرابری بهداشت محیط زیست: بر درجات مختلف حمایت از محیط زیست تأکید دارد، دسترسی به منابع طبیعی، و همین طور زیان دیدن از آلودگیها، و ریسک بلایای طبیعی.

- نابرابری مکانی، نابرابری در فعالیتهای اقتصادی براساس مکان را بررسی میکند، برای نمونه، مرکز و حاشیه، بخش شهری و بخش روستایی، و بین مناطق مختلف در یک سرزمین.

- نابرابری درعرصه دانش، عوامل مؤثر بردسترسی داشتن یا نداشتن به منابع و نوع دانش را بررسی میکند.

در این مقاله، تمرکز اصلی ما بر روی نابرابری اقتصادی است و از نابرابری درآمدی آغاز میکنیم و سپس میپردازیم به بررسی نقشی که نظام مالیاتی و پرداختهای رفاهی در کاهش آن دارد.

این مقاله را در هفت بخش ارایه میدهیم.

پس از این مقدمه بخش دوم گزارش مختصری از تکامل نابرابری در چهار دههی گذشته به دست میدهد. بخش سوم به بررسی رفرمهای مالیاتی بر نابرابری تمرکز میکند. در بخش چهارم با استفاده از یک نمونه شامل ۲۴ کشور در حال توسعه و نوظهور پیآمدهای سیاستهای مالیاتی را بر نابرابری بررسی خواهیم کرد. در بخش پنجم نمونهای شامل ۱۷ کشور توسعهیافته را مدنظر قرار داده و پیآمدهای نظام مالیاتی و رفاهی را بررسی خواهیم کرد. بخش ششم شامل پیشنهادهایی برای بهبود این وضعیت است و مقاله با فهرست منابع مورد استفاده تمام میشود.

-

دیگران چه نوشتهاند؟

همزیستی نابرابری مستمر در کنار غنای روزافزون یکی از تناقضهای جدی زمانهی ماست. این تناقض شیوهای را که اقتصاد جهانی مدیریت میشود به چالش گرفته است. واقعیت دارد که با کاهش چشمگیر فقر در چین و هندوستان، سطح نابرابری جهانی کاهش یافته است ولی نابرابری درونکشوری از جمله در چین (پیکتی و دیگران ۲۰۱۷) و هندوستان (چنسل و پیکتی ۲۰۱۷) در چهار دههی گذشته بهشدت بیشتر شده و حتی از زمان بحران بزرگ مالی ۲۰۰۸ روند رشد نابرابری شدت گرفته است. از سوی دیگر این نابرابریِ سختسر ابعاد گوناگونی دارد. علاوه بر نابرابری در آمد و وثروت، نابرابری بهداشت و آموزش را داریم، دسترسی به امکانات رفاهی هم بهشدت با نابرابری تقسیم میشود و بهخصوص نابرابری جنسیتی و نژادی هم هست. عادت بر این بود ادعا کنند که نابرابری برای تضمین رشد اقتصادی لازم است ولی پژوهشهای تازهتر (OECD، ۲۰۱۵) نشان داد که نهفقط نابرابری عمیق همبستگی اجتماعی را به مخاطره میاندازد بلکه به رشد پایدار هم بهطور جدی صدمه میزند. کیلی (۲۰۱۵) که روند رشد نابرابری در کشورهای OECD را بررسی کرده به عوامل متعددی اشاره کرده است. دو عاملی که در بررسیاش نقش مهمی دارند یکی تغییرات تکنولوژیک و دیگری هم تغییر در هنجارهای پرداخت و نظام مالیاتی است. رشد اشتغال نیمهوقت عامل دیگری است که نشاندهندهی این تغییر در الگوهای اجتماعی است. عامل نهایی در بررسی کیلی انتقال درآمد از کار به سرمایه است. او اضافه میکند که در دههی ۱۹۸۰، ۱۰ درصد غنیترین بخش جمعیت در این کشورها درآمدی ۷ برابر درآمد ۱۰ درصد فقیرترین بخش جمعیت را داشتند ولی این نسبت در ۲۰۱۵ به ۱۰ برابر رسیده است. وضعیت در پیوند با توزیع ثروت بهمراتب بدتر است. ۱۰ درصد غنیترین بخش جمعیت ۵۰% ثروت را در کنترل داشتند و سهم یک درصد غنیترین بخش جمعیت هم ۱۸ درصد بود و این درحالیست که سهم ۴۰ درصد پایینی جمعیت در ثروت تنها ۳ درصد است (کیلی، همان، ص ۳). نکتهی مهمی که کیلی به آن اشاره میکند این است که در ۱۹ کشور از اعضای OECD «افزایش نابرابری در طول ۱۹۸۵ تا ۲۰۰۵، بیش از ۴.۷ درصد از رشد اقتصادی در طول ۱۹۹۰-۲۰۱۰ کاسته است». البته پژوهشگران OECD (2014، ص ۲) برآورد بالاتری به دست میدهند و از نظر آنها بین رشد نابرابری و کاهش رشد اقتصادی رابطهی اقتصادی منفی و از نظر آماری قابلاعتمادی وجود دارد و در طول ۲۵ سال گذشته رشد نابرابری میزان رشد را بهطور متوسط سالی ۰.۳۵ درصد کمتر میکند و برای کل این دوره هم ۸.۵ درصد کمتر کرده است».

اما در واکنش به این تحولات آن چه که رخ میدهد نگران کننده است. در ۲۰۱۳ تقریباً یکسوم کل اشتغال در کشورهای OECD مشاغل «غیراستاندارد» بود. منظورم از کارهای غیر استاندارد این است که موقتی و پارهوقتاند و اغلب هم خود ـ اشتغالی است. برای نشان دادن درجهی وخامت بد نیست اشاره کنم که ۴۰ درصد از جوانهای شاغل، مشاغل غیراستاندارد دارند و درحدود ۵۰ درصد کسانی که بهطور موقت شاغلاند از نظر سنی کمتر از سیسالهاند (همان، ص ۴).

تا این اواخر دیدگاه مورد قبول همگانی دربارهی رابطه بین توزیع درآمد و رشد پیشگزارهی کوزنتس بود (بنگرید به بارو ۲۰۰۸). این دیدگاه مدعی بود که همراه با رشد اقتصادی در مراحل اولیه میزان نابرابری افزایش مییابد ولی با رشد بیشتر اقتصادی میزان نابرابری درآمدی هم کاهش مییابد. تکامل بیشتر این دیدگاه در اواسط قرن بیستم به نظریهی «امواج در حال رشد همهی قایقها را به بالا حرکت میدهد» در آمد که به این معناست که رشد اقتصادی با خود ثروت و سطح زندگی بالاتر را برای همگان به ارمغان خواهد آورد. در دهههای ۱۹۵۰ و ۱۹۶۰ به نظر شواهدی هم وجود داشت که در واقع دارد این چنین میشود. بر اساس این نگرش، توزیع منابع ناشی از رشد بازدهی کار در طول دهههای ۵۰ و ۶۰ میلادی قرن گذشته اغلب پیآمد عملکرد بازار آزاد ارزیابی شد و از آن اینطور نتیجهگیری شد که با تأکید صرف بر روی رشد اقتصادی میتوان همان نتایح را تکرار کرد.

ما این دیدگاه و این نتیجهگیری را مردود اعلام میکنیم و بهعکس معتقدیم بهرهمندیهای رفاهی دهههای ۵۰ و ۶۰ میلادی قرن گذشته نه نتیجهی عملکرد بازار آزاد بلکه نتیجهی عملکرد بازار درکنار نهادهای متعددی بود که در آن سالها وجود داشت (از جمله برنقش بهمراتب برجستهتر اتحادیههای کارگری تأکید داریم). بر اساس ادبیات اقتصادی که برنقش نهادها تأکید دارند، بحث ما این است که نهادها و هنجارهای اجتماعی ناشی از آن نهتنها درتولید کل ارزش که بر توزیع ارزشهای تولیدشده اثرگذار بودند. به عبارت دیگر بر این نکته تأکید میورزیم که عواملی چون تغییرات تکنولوژیک و جهانیکردن، در چارچوب نهادی تازهای که در چهار دههی گذشته ایجاد شدهاند بر درآمدها و توزیع آن اثر گذاشتهاند. در تفسیر ما از این تحولات، پیآمد تغییرات تکنولوژیک و جهانیکردن با فعالیت و کوشش برای برچیدن نهادهای قدیمی که وجود داشت تشدید شده است. به عبارت دیگر انتقال قدرتی که از دهههای ۱۹۷۰ و ۱۹۸۰ به این سو اتفاق افتاده در واقع عامل اصلی گسترش نابرابری کنونی است و به همین دلیل معتقدیم بدون احیای آن نهادها با هیچ ترفندی نمیتوان به همان شرایطی که وجود داشت و مزدها در کنار رشد بازدهی افزایش مییافت، بازگشت. بدون مداخلات گستردهی دولت و بدون رفع شماری از رفرمهای مخربی که در ۴۰ سال گذشته اتفاق افتاد ـ از جمله بازار منعطف برای کار و اتحادیهی کارگری زدایی از محیط کار ـ آن نتایج هم به دست نخواهد آمد.

در دهههای اندکی اخیرتر، در مباحثی که وجود داشت «فرضیهی امواج بالارونده» به صورت دیدگاهی کاملاً مشخصتر متحول و ادعا شد که سیاستهایی که به نفع اغنیا باشد، در عمل به نفع همگان تمام میشود. به عبارت دیگر، منابع بیشتری که درکنترل ثروتمندان قرار میگیرد به صورتی مورد بهره برداری قرار میگیرد که منافع ناشی از آن بهطور اجتنابناپذیری به سوی بقیه در جامعه ـ یعنی طبقات فرودست ـ «فروبارش» خواهد کرد. حتی اکنون ده سال پس از بحران بزرگ مالی ۲۰۰۸ کل مباحثی که دردفاع از کاستن بیشتر از مالیات بر ثروتمندان میشود بر این پیشگزاره استوار است. الواز دا سیلوا (۲۰۱۷، ص ۱) با استفاده از دادههای آماری برزیل و با تکیهی غیرمستقیم به همین نظریهی «فروبارشی» مدعی شد که «رشد بیشتر به نابرابری کمتر درآمدی منجر میشود در نتیجه تعقیب سیاستهای تشویق رشد درعمل باید به صورت رشد بیشتر و همچنین توزیع درآمد بهتر در آید». به همین نحو، بارو ( ۲۰۰۸، ص ۸) که بررسی قدیمی خودش را بهروز کرده است میگوید «دادههای آماری بینالمللی نشان میدهند که منحنی کوزنتز یک پدیدهی واضح عملی است. نابرابری درآمدی اول افزایش مییابد و بعد با رشد درآمد سرانه، نابرابری کمتر میشود».

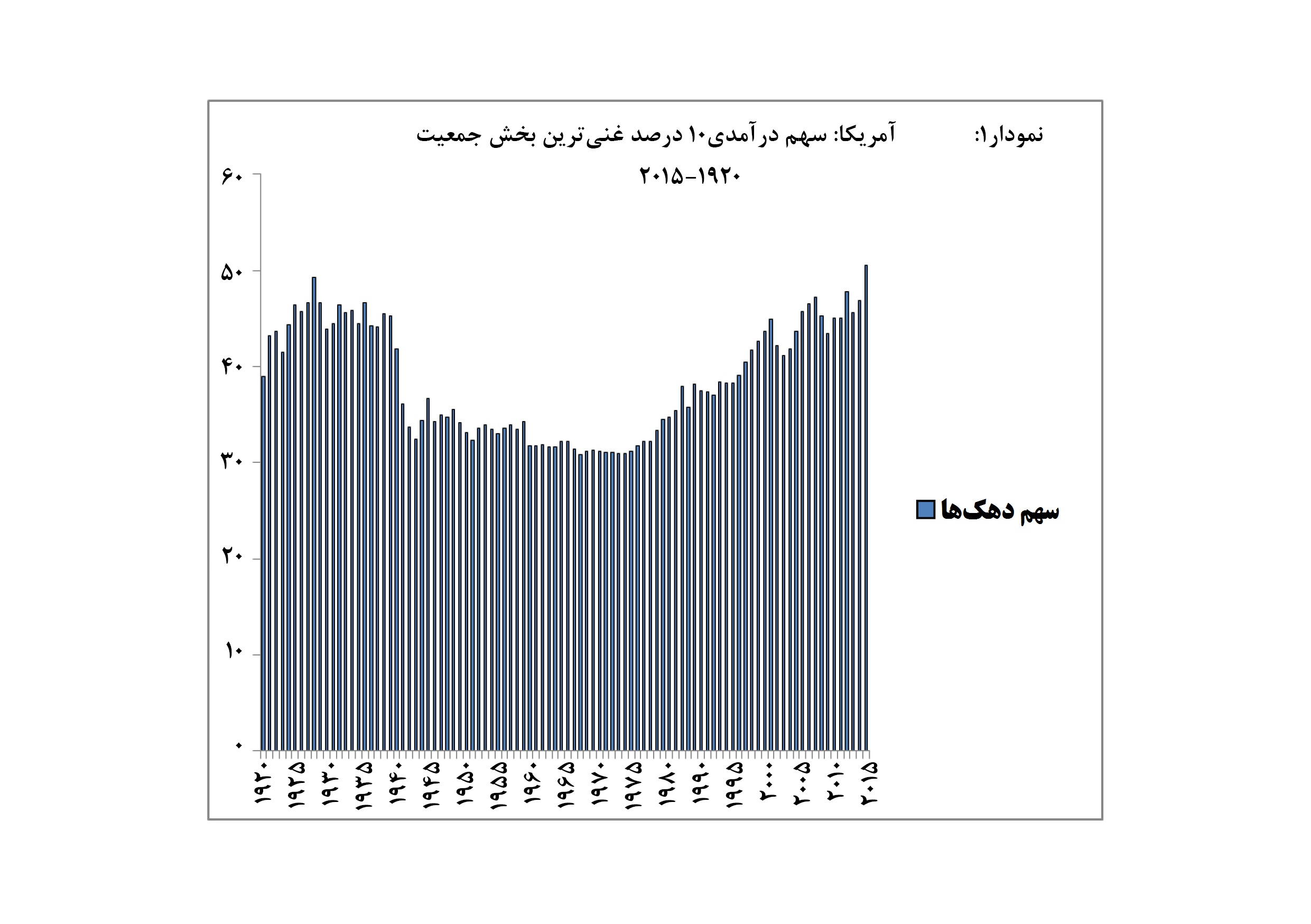

ما میگوییم و نشان میدهیم که پس از چهار دهه سلطهی نگرش «فروبارش» trickle down آن چه داریم فراخیزش trickle up است و باید برای تغییر این روند خطرناک برنامهریزی کرد. هاکر و پیرسون (۲۰۱۱، صص ۲۱-۲۵) تغییرات در درآمد خانوارها درامریکا را بررسی کرده نشان دادند که متوسط درآمد خانوار در طول ۱۹۷۹ تا ۲۰۰۶ به چه صورت تغییر کرده است. متوسط درآمد خانوار در طول این مدت حدود ۵۰% بیشتر شده و از ۴۷۹۰۰ دلار در ۱۹۷۹ به ۷۱۹۰۰ دلار در ۲۰۰۶ رسید. ولی بنگریم که این میزان رشد چهگونه توزیع شده است. متوسط درآمد ۲۰ درصد فقیرترین خانوارها از ۱۴۹۰۰ دلار به ۱۶۵۰۰ دلار رسید یعنی در طول ۲۷ سال تنها ۱۰% رشد داشت. ۲۰% بعدی هم درطول این مدت ۱۸ درصد بیشتر درآمد داشتند ولی درآمد ۱% غنیترین بخش جمعیت در این فاصله از ۳۳۷۱۰۰ دلار به ۱.۲ میلیون دلار افزایش یافت یعنی نرخ رشدی معادل ۲۶۰% داشت. این پژوهشگران حتی بررسی کردهاند که اگر درآمد همهی خانوارها به اندازهی نرخ متوسط رشد، رشد میکرد با چه وضعیتی روبهرو میشدیم و نتیجه گرفتند که «۹۰% پایینی خانوارها نرخ رشد درآمدیشان از میزان متوسط بسیار کمتر بود» (همان ص ۲۵). شکاف درآمدی بین متوسط درآمد ۲۰% فقیرترین بخش جمعیت و ۱% غنیترین بخش جمعیت که در ۱۹۷۹ معادل ۳۲۲۲۰۰ دلار بود حدوداً ۴ برابر شد و به ۱۱۸۳۵۰۰ دلار در ۲۰۰۶ رسید. دیگر محققانی که روند تغییرات درآمدی در امریکا را بررسی کردهاند به نتایج مشابهی دست یافتند. پاپادومیترو و دیگران (۲۰۱۴، ص ۵) ضمن تأیید این روند فراخیزشی متذکر شدند که در فاصلهی ۱۹۸۰ تا ۲۰۱۲ درآمد واقعی ۱% غنیترین بخش جمعیت حدوداً ۲ تریلیون دلار بیشتر شد و اگر برمبنای دلار در ۲۰۱۲ محاسبه کنیم میزانش ۵ تریلیون دلار میشود. به عوض درآمد متوسط ۹۰% جمعیت که در سه دههی بعد از جنگ جهانی دوم روند افزایشی داشت «پس از آن این روند متوقف شد. در واقع میزان واقعی درآمد این ۹۰ درصد در ۲۰۱۲ از میزانش در ۴۰ سال قبل تر کمتر شده است» (همان ص ۵). چرنیوا (۲۰۱۴، ص۱) ضمن تأیید فراخیزش افزود درطول ۲۰۰۹ تا ۲۰۱۲ که اقتصاد امریکا از یک بحران خیلی جدی بیرون میآمد، ۱۱۶ درصد از رشد درآمدی نصیب ۱۰% غنیترین بخش جمعیت شد، ۹۵% سهم یک درصد غنیترین شد و ۲۱ درصد هم نصیب ۹درصد بقیه شد در حالی که متوسط درآمد ۹۰% بقیه در این سالها کاهش یافته است». جیکبسون و اوچینو (۲۰۱۲، ص ۲) یادآور شدند که نابرابری درآمدی تا سالهای اواخر دههی ۱۹۷۰ در حال کاهش بود ولی بعد این روند معکوس شد. بین ۱۹۶۷ و ۱۹۸۰ متوسط درآمد ۲۰ درصد فقیرترین بخش جمعیت سالی ۱.۳۴%رشد داشت، نرخ رشد ۲۰ درصد غنیترین بخش جمعیت در این سالها ۱.۰۹% و ۵% غنیترین بخش جمعیت هم ۰.۶۷% بود. پس از ۱۹۸۰ وضع تغییر کرد. نرخ رشد سالانهی درآمد ۲۰% فقیرترین بخش جمعیت به ۰.۰۵% رسید درحالی که نرخ رشد درآمدی ۲۰ % غنیترین بخش جمعیت هم ۱.۲۴% و برای ۵% غنیترین بخش جمعیت هم ۱.۶۷% شد. اگر دورهی درازمدتتری را در نظر بگیریم نادرستی دیدگاه کوزنتز و ادعای بارو که پیشتر به آن اشاره کردهام روشنتر خواهد شد. در نمودار یک این وضعیت را مشاهده میکنیم و روشن میشود که سهم ۱۰% غنیترین بخش جمعیت در فاصلهی بین ۱۹۷۰ تا ۲۰۱۵ حدود ۲۰% افزایش یافته است.

منبع آمار: گوردون ۲۰۱۷

در انگلیس هم شاهد همین روند بودهایم. در ۱۹۷۸ کسی که در میان ۱۰ درصد غنیترین بخش جمعیت قرار داشت درآمدش سه برابر درآمد کسی بود که در فقیرترین ۱۰ درصد جمعیت قرار داشت ولی این نسبت در ۲۰۱۰ به پنج برابر افزایش یافت. در ۱۹۷۸ درآمد ۷.۱ میلیون نفر از ۶۰درصد متوسط درآمد کمتر بود ولی این رقم در ۲۰۰۹-۲۰۱۰ به ۱۳.۵ میلیون نفر افزایش یافت یعنی بیش از ۹۰% رشد کرد (میرلیس ۲۰۱۰، صص ۸-۹). این تغییر نباید تعجبآور باشد چون میدانیم کسانی که در میان پنج درصد فقیرترین بخش جمعیت بودند درآمدشان در فاصلهی ۱۹۷۹ تا۲۰۱۰ تنها ۳۰% رشد داشت در حالی درآمد ۵% غنیترین بخش جمعیت در همین دوران بیش از ۱۰۰% افزایش یافته است (همانجا، ص ۹). از پژوهشهای دیگر خبر داریم که تمرکز بر استراتژی فقط رشد به توزیع برابرتر درآمدها منجر نمیشود. لی شی (۲۰۱۶، ص ۸۴) که دربارهی چین پژوهش میکند متذکر شد که در سه دههی گذشته رشد اقتصادی چین یکی از بالاترین نرخهای رشد در جهان بود ولی در عین حال در طول همین دورهی چین یکی از بالاترین نرخهای رشد نابرابری درآمد و ثروت را هم تجربه کرده است. بین ۱۹۸۵ و ۲۰۱۴ اقتصاد چین بهطور متوسط سالی ۱۰ درصد رشد داشت ولی ضریب جینی هم درطول این مدت از ۰.۳۸ به ۰.۴۷ افزایش یافت. فردریکسون (۲۰۱۲، ص ۲) که دربارهی وضعیت در اتحادیهی اروپا پژوهش میکند نتیجه گرفت که میزان نابرابری بهشدت افزایش یافته و سهم ده درصد غنیترین بخش جمعیت از درآمد بهشدت بالا رفته است . برای دورهی بین اواسط دههی ۱۹۸۰ تا ۲۰۰۸ متوسط رشد درآمد سالانه برای ۱۰ درصد فقیرترین بخش جمعیت ۰.۸۷ درصد بود در حالی که درآمد ۱۰% غنیترین بخش جمعیت در این دوره سالی % ۲.۲۳ بیشتر شد، یعنی بیش از ۲.۵ برابر. الواردو و دیگران (۲۰۱۷، ص ۲۰) مقولهی نابرابری در خاورمیانه را بررسی کرده و نتیجه گرفتهاند که سهم ۱۰% غنیترین بخش جمعیت در این منطقه از بقیهی جهان بیشتر است، یعنی ۶۱% از درآمدها نصیب این ۱۰ درصد میشود در حالی که این رقم برای اروپای غربی، ۳۶% و برای امریکا ۴۷% است. سهم یکدرصد غنیترین بخش جمعیت در خاورمیانه هم ۲۷% است در حالی که رقم مشابه در امریکا ۲۰% در اروپای غربی ۱۲% و در برزیل ۲۸% و درافریقای جنوبی ۱۸% و در چین ۱۴% و در هندوستان هم ۲۱% است (همان، ص ۲۲).

با توجه به این تحولات باید به این نکته هم توجه داشت که اقتصاد جهانی در جهات دیگر هم دستخوش تحولات بیشماری است که برای سیاستپردازی عمومی پیآمدهای فراوانی دارد. نهتنها ما با تحولات تکنولوژیک ادامهدار روبهرو هستیم بلکه خبرداریم که رشد بازدهی هم دراغلب اقتصادهای سرمایهداری روند نزولی پیدا کرده است. علاوه بر نابرابری روزافزون این تحولات هم نیازهای زیادی دارند که باید مورد توجه سیاستپردازان قرار بگیرد. اگرچه مالیات و پرداختهای رفاهی میتوانند بر گسترش نابرابری تأثیرات مثبت بگذارند بلکه دیگر اجزای سیاستپردازی عمومی باید به شیوهای تدوین شوند که علاوه بر کمک به رشد به رشد همه گیرهم منجر شوند. با این وصف، همانگونه که در بخش بعدی بحث خواهیم کرد پیآمد سیاستهای مالیاتی و رفاهی منحصربهفردی وجود ندارد و همین چندگونگی موجب پیچیدهترشدن وضع میشود. آنچه در همهی موارد درست است این که سیاستهای مالیاتی و پرداختهای رفاهی موجب کاهش نابرابری خواهد شد. البته میتوان پیآمد این سیاستها را با افزودن بر میزان مداخله و یا با هدفمندکردن بهتر آن افزایش داد. با این همه شواهد موجود نشان میدهد که جهتگیری کلی سیاستها در این راستا نیست. بهعنوان مثال چندین پژوهش نشان دادند که برای بیشتر کردن پیآمدهای کاهش نابرابری باید میزان مداخلهی دولت افزایش یابد (پراسد، ۲۰۰۸، جولیما و دیگران، ۲۰۱۷، کبره را و دیگران ۲۰۱۴، صندوق بینالمللی پول ۲۰۱۴ ب، باننته ۲۰۱۳). صندوق بینالمللی پول (۲۰۱۷ ب، ص ۲۳) درحالی که میپذیرد باید منابع بیشتری صرف شود در عین حال بر این باور است که با توجه به بیاطمینانی زیادی که در اقتصاد جهانی وجود دارد و همچنین سطح بهنسبت بالای بدهی دولتها، «سیاستهای مالی عمومی وظیفهی دشواری دارد که در شرایطی که با محدودیت بیشتری روبهروست باید دست آوردهای بیشتری داشته باشد.» (همان ص ix)

ولی گفتن نیاز به منابع بیشتر سادهتر از یافتن این منابع بیشتر است. در کشورهای در حال توسعه و نوظهور این عملی نیست و در کشورهای توسعهیافته هم باور ایمانی به سیاست ریاضت اقتصادی امکان چنین کاری را نمیدهد. در کشورهای در حال توسعه، در نتیجهی سطح پایین درآمدها پایهی مالیاتی ضعیف است. بهعلاوه این کشورها مشکل جدی فرار مالیاتی و بهشتهای مالیاتی هم دارند. در کنار آن البته در جمعآوری مالیات هم عدم کارآیی جدی نهادی وجود دارد بهعلاوه دراغلب این کشورها هم بخش غیررسمی که معمولاً مالیات نمیپردازد کمی زیادی بزرگ است. در کشورهای توسعهیافته، برای نمونه در اتحادیهی اروپا باور ایمانی به سیاست ریاضت اقتصادی هم سرازکاستن این مداخلات در آورده است. برای مثال در فاصلهی ۲۰۱۰ تا ۲۰۱۶ در ۱۴ کشور از اعضای OECD میزان هزینههای اجتماعی به نسبت تولید ناخالص داخلی کاهش یافته است. درامریکا میزانش بدون تغییر ماند ولی درایرلند شاهد بزرگترین کاهش بودیم در حالی که در فنلاند میزان افزایش از دیگران بیشتر بود.[۱]

با این همه هدفمندکردن بهتر این برنامهها با تغییر ترکیب مالیاتی امکانپذیر است. به سخن دیگر مالیات مستقیم تصاعدی و کاستن از مالیات غیرمستقیم یا با هدفمندکردن مالیات غیرمستقیم به شیوهای که شامل کالاها و خدماتی بشود که عمدتاً از سوی ثروتمندان مصرف میشود. با این همه نگاهی به روند تغییرات ترکیب مالیاتی در دو دههی گذشته نشان میدهد که «تسخیر سیاست»[۲] از سوی ثروتمندان و ابرثروتمندان باعث شد تا ترکیب مالیاتی به نفع ثروتمندان تغییر کند و بهعنوان مثال تصاعدی بودن مالیات مستقیم در اغلب کشورها کاهش یافته است. این هم در همهی کشورها درست است که بخشندگی برنامههای پرداختی دولتی که به نفع فقرا باشد کاهش نشان میدهد در حالی که سیاستهای مالی دولت در همهی کشورها به نفع ثروتمندان تغییر یافت. ابتدا به ساکن این بخشندگی بیشتر به نفع ثروتمندان خود را به صورت نرخ مالیات مستقیمی که بهشدت در همهی کشورها کاهش یافته نشان میدهد بهعلاوه کم کاری دولتها در انسداد خلاءهای قانونی موجب شد تا شرکتها و ثروتمندان با حسابسازی هم میزان سود کمتری گزارش کنند و هم میزان درآمد خود را کمتر از آن چه که واقعاً هست نشان داده و مالیات بسیار کمتری بپردازند. در واقع این تحولات از دو سو به نفع بنگاهها و ثروتمندان تمام شده است. هم نرخ مالیات بهشدت کاهش یافته و هم این که آنها امکان یافتهاند تا پایهی مالیاتی رابهطور مصنوعی کمتر از واقع نشان داده و مالیات کمتر بپردازند. دراین جا از نقش بهشتهای مالیاتی نباید غفلت کرد. در پیوند با تضعیف پایهی مالیاتی، نکتهی دیگری که باید به آن پرداخت چیزی است که صندوق بینالمللی پول (۲۰۱۴ الف ۱۰۱) تحت عنوان «یارانهی پنهانی به بانکها» مطرح میکند. براساس دیدگاه صندوق (۲۰۱۴ الف، ص ۱۰۲) یکی از مخربترین میراثهای بحران بزرگ جهانی ۲۰۰۷ – ۲۰۰۸ این دیدگاه است که بعضی از بانکها «بزرگتر از آن هستند که ورشکست بشوند» و بهعلاوه این دیدگاه براین گمانه استوار است که ورشکستگی این مؤسسات دقیقاً به دلیل بزرگی شان برای کل اقتصاد پیآمدهای مرگباری خواهد داشت و در نتیجه هر آنچه که امکانپذیر باشد باید انجام گیرد تا از ورشکستگی این مؤسسات جلوگیری شود. برآورد این یارانهی پنهانی هم ارقام حیرتآوری است. بر اساس برآورد صندوق بینالمللی پول در سال ۲۰۱۱-۲۰۱۲ میزان این یارانهی پنهانی «در امریکا ۱۵ تا ۷۰ میلیارد دلار، در ژاپن ۲۵ تا ۱۱۰ میلیارد دلار، در بریتانیا هم ۲۰ تا ۱۱۰ میلیارددلار و در منطقهی یورو هم ۹۰ تا ۳۰۰ میلیارددلار» بوده است. (صندوق بینالمللی پول، ۲۰۱۴ الف، ص ۱۰۴) توجه داشته باشیم که این مفهوم ـ یعنی بزرگتر از آن هستند که ورشکست شوند ـ دقیقاً به میزان تمرکز در بازار بستگی دارد و باز در همین راستا این دیدگاه صندوق بینالمللی پول را هم داریم که در اغلب کشورهای سرمایهداری دولتها و بانکهای مرکزی «مشوق اصلی تمرکز در بانکها بودند تا با بحران مالی مقابله نمایند» (صندوق بینالمللی پول، همان، ص ۱۰۴). وقتی این دو مقوله را در کنار یکدیگر قرار میدهیم روشن میشود که دولتها و بانکهای مرکزی درواقع مسبب اصلی افزایش این یارانهی پنهانی به مؤسسات بزرگ هستند و جالب اینکه بدون توجه به اینگونه خاصهخرجیها در اغلب این کشورها شاهد اعمال اقتصاد مخرب ریاضتی هستیم.

در بخش بعدی نقش مالیاتها و پرداختهای رفاهی را در نابرابری بررسی خواهیم کرد.

۳- نقش مالیات در نابرابری

به گمان ما تردیدی نیست که افزایش نابرابری نتیجهی سیاستهایی است که در پیش گرفته شد. در ادبیات اقتصادی دربارهی نابرابری شواهد زیادی مبنی بر شکست سیاستها وجود دارد. در این پیوند بهاختصار به چند موضوع اشاره میکنیم. تضعیف نهادهای کارگری (عجماوغلو و دیگران، ۲۰۰۱، بره نان ۲۰۱۶، جواموته و بوئیرون ۲۰۱۵)، نزول تصاعدی بودن سیاستهای مالی (صندوق بینالمللی پول ۲۰۱۷ الف)، تغییرات تکنولوژیک مهارتاندوز (کنگ، ۲۰۱۵)، رهاسازی مالی و تجارت (دنهاپت ۲۰۱۳، دنک و کورنیده ۲۰۱۵) زیاد شدن قدرت سیاسی ثروتمندان (هکر و پیرسون، ۲۰۱۱). در این قسمت بررسی میکنیم که مالیات و پرداختهای رفاهی چه نقشی در کاستن از نابرابری دارند و چهگونه میتوان این پیآمدها را بهبود بخشید.

بهعنوان شروع بحث، چهار دههی گذشته را میتوان به اختصار با این مختصات بیان کرد.

- در مقیاس تاریخی، کشورهای سرمایهداری پیشرفته نرخ رشد بهمراتب نازلتری داشتهاند.

- نابرابری درون کشورها تقریباً همه جا افزایش یافته است.

- درپوشش تشویق پسانداز و سرمایهگذاری، و نهایتاً رشد اقتصادی، مالیات برشرکتها و ثروتمندان کاهش یافت.

بهوضوح در پیوند با رشد بیشتر و پایدارترکه قرار بود نتیجهی کاستن از مالیات بر ثروتمندان و شرکتها باشد هیچ سند و شاهدی در تأیید آن نداریم. محتملتر است که توزیع نابرابرتر درآمد یکی از عواملی است که موجب شد تا رشد اقتصادی قابلتوجه نبوده باشد. به این ترتیب، میتوانیم این پرسش را پیش بکشیم.

اگرسیاستهایی در پیش بگیریم که این روند ۴۰ سال گذشته را معکوس کنیم آیا با پیآمدهای منفی روبهرو خواهیم شد؟

سعی میکنیم در صفحات بعدی به این پرسش جواب بدهیم ولی اگرسیاستی در پیش بگیریم که برای مثال درآمد ۹۰% جمعیت بیشتر شود به گمان ما، احتمال بیشتری وجود دارد که رشد اقتصادی نهفقط احیا میشود که پایدارتر باشد. اگر الگوی رشد را به صورتی تنظیم کنیم که منافع ناشی از آن حتی بهطور نابرابری نصیب خانوارها فقیر و کمدرآمد بشود، به گمان ما، این مؤثرترین شیوه برای کاستن از نابرابری و تشویق رشد اقتصادی است. چرا چنین میگوییم؟

اولاً اگر درآمد فقرا افزایش یابد، برای فعالیتهای بازتوزیعی دولت تقاضای کمتری وجود خواهد داشت. ثانیاً، میدانیم که خانوارهای فقیر و کمدرآمد تمایل نهایی به مصرف بهمراتب بالاتری دارند و درنتیجه تقاضای کل در اقتصاد افزایش مییابد. ثالثاً، احتمال زیادی وجود دارد که این طبقات و خانوارها مصرفکنندگان اصلی محصولات داخلی باشند و درنتیجه شرایط برای گسترش اشتغال در درون اقتصاد بیشتر میشود و بر رشد اقتصادی تأثیر مثبتی خواهد داشت. به چند سیاست مشخصی که میشود در پیش گرفت اشاره میکنم. تعدیل حداقل مزد و افزایش آن، و بیشتر کردن سرمایهگذاری در آموزش و کارآموزی برای بهبود کیفیت و برای این که با شرایط سهلتری در اختیار همگان باشند. بهبود بازدهی نیروی کار گذشته از این که افزایش مزدها را امکانپذیر میسازد بهنوبهی خود شرایط را برای رشد اقتصادی بهبود میبخشد.

دربررسی تحول نرخ نهایی مالیات بر درآمد بالا، صندوق بینالمللی پول (۲۰۱۷ الف، ص ix) نتیجه گرفت که «تئوری مالیات بهینه نشان میدهد که میتوان از نرخهای موجود کنونی که روند نزولی دارند، نرخهای بهمراتب بالاتری را بهکار گرفت». دیگر پژوهشگران به نکات مشابهی اشاره کردهاند (هنگر فورد ۲۰۱۲). هنگر فورد (۲۰۱۲، ص ۱۶) شواهد آماری ارایه میدهد که چهگونه کاهش چشمگیر در نرخ نهایی مالیات بر درآمد ثروتمندان هیچ تأثیر مثبتی بر پسانداز، سرمایهگذاری و رشد نداشته بلکه تنها باعث بیشتر شدن نابرابری شده است. از امریکا نمونه میدهد که در دهههای ۱۹۴۰ و ۱۹۵۰ نرخ نهایی مالیات بر ثروتمندان بالای ۹۰% بود که در۲۰۱۲ این میزان به ۳۵% کاهش یافت. نرخ مالیات بر درآمدهای سرمایهای که در دهههای ۱۹۵۰ و ۱۹۶۰، ۲۵ درصد بود بعد در سالهای ۱۹۷۰ به ۳۵% افزایش یافت ولی در۲۰۱۲ این نرخ نیز به ۱۵% کاهش داده شد. از سوی دیگر نرخ متوسط رشد اقتصادی در دههی ۱۹۵۰ بیش از ۴.۲% بود و تولید ناخالص داخلی سرانه هم سالی ۲.۴% رشد میکرد ولی در سالهای پس از سال ۲۰۰۰، متوسط نرخ رشد سالی ۱.۷% شد و میزان رشد تولید ناخالص داخلی هم در این سالها کمتر از یک درصد بود. سهم ۰.۱% غنیترین بخش جمعیت که در ۱۹۴۵ تنها ۴.۲% بود در ۲۰۰۷ حدود سهبرابر شد و به ۱۲.۳% افزایش یافت. از سوی دیگر، مالیات پرداختی از سوی این ۰.۱ درصدیها که در سال ۱۹۴۵ معادل ۵۰% بود در ۲۰۰۹ به ۲۵% کاهش یافت. (همان، ص ۱۶)

در بریتانیا، الگوی تغییرات در توزیع درآمد شبیه امریکا ولی اندکی ملایمتر بود. در ۲۰۱۰-۲۰۱۱ انتظار میرفت که ۲۸ درصد درآمد مالیاتی دولت از مالیات ۱% غنیترین بخش جمعیت تأمین شود که در مقایسه با دههی ۱۹۷۰ که سهمشان تنها ۱۱% بود بیش از دوبرابر افزایش نشان میدهد. با این همه، میرلیس (۲۰۱۰، ص ۱۰) بلافاصله اضافه میکند «این سطح خارقالعاده و این افزایش در سهم ثروتمندترین افراد جامعه به این دلیل نیست که ساختار مالیاتی ما تصاعدیتر شده است. کاملاً برعکس، نرخ مالیات بر ثروتمندان بهشدت کاهش یافته است. دلیل اساسی این است که که سهمشان از کل درآمد بهشدت درمقایسه با دیگران افزایش یافته است». همین روایت است در دیگر اقتصادهای سرمایهداری. چنسل و پکتی در بررسی تحول توزیع درآمد در هندوستان (۲۰۱۷، ص ۱) کشوری که در سالهای اخیر رشد اقتصادی خارقالعادهای داشته است، گزارش کردهاند که «سهم در آمد ملی که نصیب یک درصد غنیترین بخش جمعیت میشود اکنون حتی از زمان ایجاد نظام مالیات بر درآمد در هندوستان در ۱۹۲۲ بیشتر شده است». دراواخر دههی ۱۹۳۰ سهم یک درصد غنیترین بخش جمعیت از کل درآمدها ۲۱% بود که در دههی ۱۹۸۰ به ۶% کاهش یافت و اکنون هم ۲۲% است. همان طور که پیشتر هم گفتهایم کشور دیگری که نرخ رشد حیرتآوری داشت چین است ولی اشاره کردیم که تمرکز بر روی رشد اقتصادی به بهای نادیدن دیگر اهداف اقتصاد کلان سر از افزایش نابرابری درمیآورد. (بنگرید به ژو و سونگ ۲۰۱۶)

از شواهدی که ارایه کردهایم میتوان با اطمینان خاطر نتیجه گرفت که استراتژی تنها رشد اقتصادی باید بازنگری شده کنار گذاشته شود. بحث ما بر سر این است که اگر میخواهیم رشد پایدار داشته باشیم باید سیاستهایی در پیش بگیریم که نابرابریها را کمتر کند و به این ترتیب شرایط را برای پایداری رشد فراهم کند. به دو صورت میتوان این کار را انجام داد.

- سیاستهایی را که مشوق رشد اقتصادی هستند مشخص کرده پس آنگاه پیآمدهای توزیعی آنها را وارسی کنیم.

- سیاستهایی را در نظر بگیریم که باعث کاهش نابرابری میشود و بعد بررسی کنیم که اثر این سیاست بررشد اقتصادی چه خواهد بود.

ترکیبی مؤثر از این دو را هم میتوان بکار گرفت. یعنی سیاستهایی که همزمان باعث رشد بیشتر و نابرابری کمتر میشود، که به گمان ما، برای توفیق هر استراتژی اقتصادی اساسی است. نکته این است که اگر به بهای کمتوجهی به رشد اقتصادی تأکید اصلی بر توزیع درآمد باشد که با مالیات و پرداختهای رفاهی تنظیم میشود، چنین برنامهای ممکن است در کاهش نابرابری ـ بهخصوص در کوتاهمدت ـ موفق باشد، ولی از نظر مالی پایدار نخواهد بود. از سوی دیگر اگر بپذیریم که رشد نابرابری بر رشد اقتصادی اثرات منفی میگذارد (OECD 2014، اوستری و دیگران ۲۰۱۴، برگ و اوستری ۲۰۱۱)، واقعیت این است که نهتنها فقر ۱۰ درصد فقیرترین بخش جمعیت که درواقع بخش عمدهای از طبقات میانی هم دراین مهم نقش دارند. از طرف دیگر، اگر به بهای غفلت از پیآمدهای توزیعی، تنها بر روی رشد اقتصادی تمرکز کنیم، کما این که در ۴۰ سال گذشته چنین کرده بودیم، وضعیت اقتصادی ما از آنچه که هست، وخیم تر میشود. به باور من یک سیاست مالی مؤثر و کارآمد باید مشخصههای زیررا دارا باشد:

- باید ضدادواری باشد، برابزارهای تثبیتکنندهی خودکار تکیه دارد و در دورهی رکود گسترش مییابد و در زمان رونق کاهش مییابد.

- باید مشوق رشد اقتصادی باشد، از مالیات و هزینههای دیگر برای حمایت از سرمایهی فیزیکی موجود و نیروی کار استفاده شود. باید به مقولهی روند نزولی بازدهی توجه جدی داشته باشد و آن را درمان کند چون به غیر از احیای رشد بازدهی شیوه پایدارتری برای بهبود پایداری مالی سیاستهای مالی دولت نمیشناسیم. یکی از شیوههای درمان این کمبود به نظر ما برقرارکردن رابطه بین رشد بازدهی و افزایش میزان واقعی مزد کارگران است. درنبود این رابطه، انگیزهی کارگران برای کمک به بهبود بازدهی کدام است؟

- مجموعه سیاستهای در پیش گرفته شده باید مشوق رشد همهگیر باشد. یک راه برای همهگیرکردن رشد کوشش برای برابری بیشتر فرصتهاست، یعنی با سرمایهگذاری بیشتر در سرمایهی انسانی و حمایت بیشتر درمقابل ریسک بهویژه ریسک بیکار شدن. بهطور کلی درست است که سیاستهایی که باعث نابرابری کمتر فرصتها میشود به نوبهی خود توزیع درآمد را بهبود میبخشد و درعین حال به صورت بازدهی بیشتر در میآید که مشوق رشد اقتصادی است.

باید اشاره کنم که نابرابری پیآمدها و نابرابری فرصتها بهشدت بههم پیوستهاند. وقتی به نابرابری فرصتها کمتوجهی میشود، تبعیضات سیستماتیک و عدم دسترسی داشتن باعث میشود تا خانوارهای فقیرتر به منابع اقتصادی و دیگر منابع دسترسی کمتری داشته باشند که موجب گسترش نابرابریهای موجود میشود. در حالی که کوشش برای کاستن از نابرابری فرصتها کار بسیار مفیدی است ولی بهخودی خود کافی نیست. در واقع بر این نکته تأکید میکنم که یک برنامهی مفید مقابله با نابرابری باید نه فقط نابرابری پیآمدها بلکه نابرابری فرصتها را هم مدنظر داشته باشد. البته بلافاصله اضافه کنم که سیاست منحصربهفردی که در همهی شرایط مؤثر باشد وجود ندارد و باید با توجه به مختصاف منطقهای و کشوری سیاستها تدوین شوند چون واقعیت این است که ترکیب پیچیدهای از مختصات اجتماعی، فرهنگی و تاریخی در این نابرابری روبهرشد اثر میگذارند.

در مرکز ثقل یک برنامهی رشد همهگیر، برای این که منافع رشد بهراستی همهگیر بشود، باید ایجاد اشتغال مولد قرار داشته باشد تا بیشتری بخش جمعیت از آن بهرهمند شوند. واقعیت این است که بخش عمدهای از جمعیت که تنها داراییشان نیروی کارشان است، اشتغال و بهویژه اشتغال مولد کانال مهمی است که از آن طریق، درآمدهای ایجاد شده در نتیجهی رشد اقتصادی میتواند توزیع شود. بلافاصله اضافه کنم که اگر برای کاستن از نابرابری جدی هستیم باید همت کنیم تا کیفیت این مشاغلی که ایجاد میشود هم بالا باشد. با دیدگاه سازمان ملل (۲۰۱۳، ص۲۳۰) موافقم که «اگر کشورها میخواهند بهطور پایدار نابرابری را کمتر کنند، اقتصادشان باید به اندازهی کافی شغل ایجاد کند تا اکثریت مطلق جمعیت امنیت شغلی داشته باشند (کمیت)، مشاغل ایجاد شده باید درآمد کافی، امنیت، و ثبات برای کارگران ایجاد کنند ( کیفیت) و این امکانات باید دراختیار اکثریت مطلق جمعیت باشد (دسترسی برابر)».

بعضی از سیاستهایی که در صفحات پیشین به آنها اشاره شد با گذر زمان میتوانند نتایج خود را بروز بدهند. به سخن دیگر برای موفق شدنشان زمان لازم است ـ بهعنوان مثال سرمایهگذاری بیشتر در آموزش ـ ولی مشکلات ناشی از رشد نابرابری نه فقط حساس که حتی در کوتاهمدت خطرناکاند و باید برای تخفیفشان به اقدام دست زد. به گمان من در اینجاست که استفاده از سیاستهای مالی، بهویژه مالیاتها و پرداختهای رفاهی دولت مهم میشود.

در یک اقتصاد نمونهوار سرمایهداری، مالیات بهطور کلی دو نقش دارد. ایجاد درآمد برای این که ثبات اقتصاد کلان حفظ شود و در ثانی برای باز توزیع درآمد و کاستن از نابرابریها منابع لازم فراهم آید. برای این که این اهداف به دست آید باید کوشید تا پیآمدهای منفی نظام مالیاتی و نطام رفاهی بر بازدهی به حداقل برسد. بهعلاوه آن نظام مالیاتی که در مقایسه با نظامی دیگر با هزینههای کمتری میتواند پیاده شود ارجحیت دارد. و آخرین و نه ضرورتاً کماهمیتترین، شفافیت در نظام مالی و مالیاتی اهمیتی اساسی دارد. هیچ مالیاتی نباید غیرشفاف باشد. بهطور کلی باید گفت که وضع مالیات برای علامتدهی در یک اقتصاد مبتنی بر بازار آزاد تأثیر خواهد داشت. یک صاحبکار بهازای کار بیش از آنی میپردازد که نصیب کارگر او میشود به همین نحو خردهفروش هم درواقع به دلیل مالیات بر ارزش افزودهی کمتر از آنچه که مشتری میپردازد درآمد خواهد داشت. این پیآمد مالیات برای تولیدکنندگان و مصرفکنندگان هزینهی اضافی دارد و باید کوشید تا این هزینهها به حداقل برسد تا نتیجهی سیاست مالیاتی بهتر مشخص شود. در کشورهای در حال توسعه مشکلات اضافی دیگری وجود دارد که باید مورد بررسی قرار بگیرد. در اغلب این کشورها شیوهی اداره مالیات کارآمد نیست و بخش غیررسمی بهنسبت بزرگی دارند. از نظر تاریخی هم نهادهای سیاسی در چشم مردم مشروعیت قابلتوجهی ندارند و بین مردم و این نهادها مناسبات اجتماعی شکنندهای وجود دارد از سوی دیگرمناسبات بین نخبگان اقتصادی و این نهادها بسیار سختسرانه است. بهطور کلی به دلایلی که به اختصار بیان کردیم در این کشورها اهداف توزیعی با تمرکز برروی هزینههای دولتی بهتر به دست میآید تا تکیه بر نظام مالیاتی. با این هم اگر نظام مالیاتی خوب تنظیم شده باشد میتواند اثرات مثبتی داشته باشد. سابینی و دیگران ( ۲۰۱۶، ص ۲۰۶) نشان دادند که از اوایل سالهای ۲۰۰۰ تا ۲۰۱۶ نابرابری درآمدی در امریکای لاتین ۵ پوئینت کمتر شده است و درمیان دیگر سیاستها، مالیات هم نقش مهمی داشته است چون دولتها بهویژه بر تصاعدی بودن مالیات تأکید داشتهاند. در دهههای ۱۹۸۰ و ۱۹۹۰ بازدهی اقتصادی بهمراتب از مسائل مربوط به برابری مهمتر بود. به این منظور مالیات بر تجارت را بهشدت کاهش دادند و به جایش مالیات برارزش افزوده و دیگر مالیاتها برمصرف را وضع کردند که هردو این مالیاتها روند قهقرایی دارند. نرخ مالیات بر ثروتمندان بهشدت کاهش یافت و حتی در مواردی کاملاً افراطی، برای نمونه در اوروگوئه در ۱۹۷۴ و در پاراگوئه در ۱۹۹۲ مالیات بر درآمد را بهطور کلی حذف کردند. نتیجه این سیاستهای مخرب این شد که نابرابری بهشدت افزایش یافت. با این همه خوشبختانه این سیاستهای مخرب تغییرکرد. خلاصهای از آن چه کردهاند را در زیر به دست میدهم.

- مالیاتستانی به همان نقش پیشین خود بازگشت که برای توسعه و برای کاستن از نابرابری منابع مالی تهیه کند.

- دولت بخش چشمگیری از معافیتهای مالیاتی، بخشودگیها را یا کاهش داد یا بهطور کلی حذف کرد.

- یک نظام دوگانهی مالیات بر درآمد فردی شکل گرفت، مالیات تصاعدی بر درآمدهای ناشی از کار و یک نرخ مالیات ثابت بر درآمدهای سرمایهای.

جالب این که این جهتگیری تازهی مالیاتی از اوروگوئه و پرو در ۲۰۰۷ شروع شد و بعد دیگران از ۲۰۰۹ به بعد این جهتگیری را در پیش گرفتند. دو کار دیگر هم انجام گرفت:

- نظام مالیاتی برای بازرگانان کوچک ساده شد.

- بعضی از کشورهای منطقه برفعالیتهای سفتهبازانه در بازارهای مالی مالیات بستند.

در نتیجهی این اصلاحات، متوسط درآمد مالیاتی به نسبت تولید ناخالص داخلی رفتهرفته در ۲۰۱۶ به ۲۱ درصد رسید در حالی که در دههی ۱۹۹۰ میزانش تنها ۱۳ درصد بود (سبینی و دیگران، صص ۲۰۶-۲۰۷).

کشورهای مختلف ترکیبهای مختلفی را برای رسیدن به اهداف خود بهکار میگیرند. با نگاهی به کشورهای عضو OECD میتوان آنها را بر اساس اشکال نابرابری و شیوهی بهکارگیری سیاستهایی که برای کاستن از نابرابری بهکار میگیرند طبقهبندی کرد.

- کشورهای شمال اروپا برای نمونه کشورهایی هستند که بهطور متوسط نابرابری کمتری دارند ـ چون اختلاف در سطح مزدها به اندازهی دیگر کشورها نیست و میزان بیکاریشان هم کمتر است و به استثنای سوئد بیشتر از متوسط کشورهای OECD کارمندان پارهوقت دارند. نظام مالیات بر درآمدشان تصاعدی است و از پرداخت همگانی استفاده میکنند. دربازارهای کاری مداخلهی مالی دولت بسیار گسترده است و اتحادیههای کارگری بهنسبت در این کشورها باقدرتترند. یکی از اهداف اصلی این سیاستها حفظ اشتغال در سطح بالاست که بر نابرابری تأثیر منفی خواهد داشت.

- الگوی دوم شامل ایرلند، ژاپن، زلاندنو، امریکا و انگلیس و استرالیا میشود. نابرابری در آنها از میزان متوسط اعضای OECD بیشتر است و اتحادیههای کارگری ضعیفترند و میزان کارگران با مزد بسیار کم در آنها زیاد است. استفاده از انتقالیهای نقدی در این کشورها از دیگران کمتر است و در استرالیا و زلاندنو این پرداختیها عمدتاً به گروههای کمدرآمد تعلق میگیرد در حالی که در امریکا و ژاپن بخش عمدهی این اننقالیهای نقدی به صورت بازنشستگی نصیب کهنسالان میشود. یکی از عوامل اساسی افزایش نابرابری میزان قابلتوجه کارگران پارهوقت است. به غیر از ایرلند، سطح اشتغال در دیگر کشورها از متوسط OECD بیشتر است که بر نابرابری اثر منفی میگذارد. میزان انتقالیهای نقدی زیاد نیست ولی بهطور مؤثری هدفمندی شده است و مالیات بردرآمد هم از متوسط اعضای OECD تصاعدیتر است. با این همه میزان نابرابری در میان این کشورها از متوسط دیگر اعضای OECD بیشتر است. در ژاپن یک عامل اضافی هم زیادی اشتغال پارهوقت است. در الگوی سوم اتریش، آلمان، فرانسه، مجارستان و لوکزامبورگ قرار دارند. دراین کشورها برنامههای اجتماعی بهشدت براساس بیمه کار میکند و به همین وضعیت تصاعدی بودنش قابلتوجه نیست و به همین دلیل تأثیرش بر نابرابری کمتر است. انتقالیهای نقدی عمدتاً به صورت حقوق بازنشستگی هدفمندی شده است و نقش مالیات بردرآمد در کاستن از نابرابری قابلتوجه نیست.

الگوی چهارمی هم شامل شیلی، یونان، ایتالیا، پرتغال، و اسپانیا و ترکیه است. میزان نابرابری در این کشورها از متوسط دیگر اعضای OECD بیشتر است. به دو عامل میتوان اشاره کرد یکی این که میزان نابرابری مزدی در این کشورها زیاد است و عامل دوم این که سطح اشتغال هم به نسبت پایین است. همانند دیگران از انتقالیهای نقدی استفاده میشود ولی پیآمدش برتوزیع درآمد ناچیز است. در شیلی و ترکیه نظام رفاهی توسعهیافته نیست و بهعلاوه، سطح این انتقالیهای نقدی کم و تکیهی نظام مالیاتی بر مالیاتهای غیرمستقیم بیشتر است و درآمد مالیاتی دولت به نسبت متوسط اعضای دیگر OECD کمتر است. بهطور کلی پایهی مالیاتی دولت کوچکتر است ولی مالیات بردرآمد بیشتر تصاعدی است. میزان نابرابری و فقر در این کشورها از متوسط دیگر اعضای OECD بیشتر است.

۴- پیآمدهای توزیعی سیاستهای مالی در کشورهای نوظهور

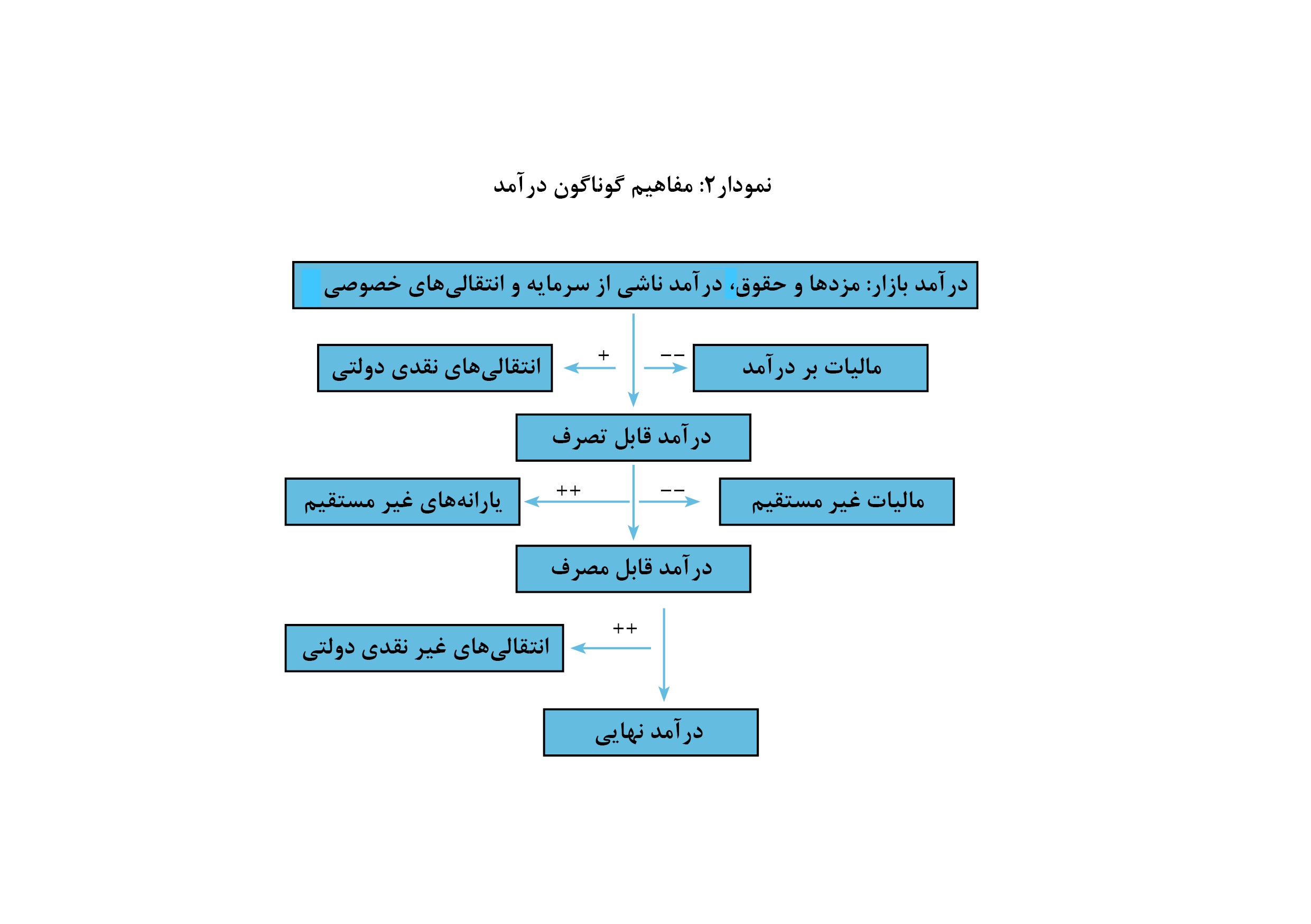

در این بخش پیآمدهای توزیعی سیاستهای مالی را بریک نمونه از ۲۴ کشور نوظهور بررسی میکنیم. دراین جا پیآمد هر کدام از این سیاستها بهطور جداگانه بررسی خواهد شد. درپیوند با «درآمد» ما مفاهیم گوناگون درآمد را مورد توجه قرارداده و پیآمدها را بررسی خواهیم کرد. محققان مؤسسهی «متعهدان به برابری» (از این پس CEQ) در توضیح این مفاهیم راهنماییهای مفیدی دارند که مورد استفادهی ما در این مقاله هم قرار گرفته است.

منبع: براساس لاستیگ، ۲۰۱۵، ۱۳

این محققان همچنین شیوههای تکنیکی لازم را هم ابداع کردهاند تا بتوان پیآمد هر جزء از سیاستهای مالی را جداگانه بررسی کرد (برای جزئیات بنگرید به لاستیگ، ۲۰۱۷ ب). به گمان من این نشانهی پیشرفت مهمی در کارهای پژوهشی در زمینهی توزیع درآمد است و برای سیاستپردازان اطلاعات دست اولی به دست میآید که میتواند در سیاستپردازی مفید باشد. در این تردیدی نیست که استفاده از ابزارهای مختلف سیاستهای مالی باعث کاهش نابرابری میشود ـ البته پیآمدهایش در همهی کشورها یکسان نیست که به آن خواهیم رسید ولی در این که استفاده از سیاستهای مالی باعث کاهش نابرابری درآمدی میشود در همهی کشورها صادق است. به این ترتیب استفاده از مفاهیم مختلف درآمد باعث میشود که میتوانیم پیآمد هرکدام از این اجزا را جداگانه بررسی کنیم بهعنوان مثال وقتی ضریب جینی برای درآمد بازار را با ضریب جینی برای درآمد قابلتصرف مقایسه میکنیم تغییر در آن درواقع نشانهی اثر مالیات بر درآمد و انتقالیهای نقدی دولتی بر توزیع درآمد است. به همین روال وقتی ضریب جینی برای درآمد نهایی با ضریب جینی برای درآمدهای قابلمصرف مقایسه میشود پیآمد انتقالیهای غیرنقدی دولتی ـ برای مثال آموزش و بهداشت ـ اندازهگیری میشود. محققان مرکز متعهدان به برابری دربارهی ۱۶ کشور با استفاده از این مفاهیم و از این تکنیکها پژوهش کرده و نتایج را منتشر کردهاند. به همین نحو دربررسی مهمی که بانک جهانی (۲۰۱۷) منتشر کرده است نتایج پژوهش محققان وابسته به این مرکز دربارهی هشت کشور دیگر هم آمده است. ما در این بررسی خلاصهای از نتایج این پژوهشها دربارهی ۲۴ کشور را ارایه خواهیم کرد.

برای انتخاب این کشورها دلایل مختلفی داریم که به شماری از آنها اشاره میکنیم.

- اولاً این فهرست ما بهنسبت فهرست کاملی است و در آن از آسیا، افریقا، اروپا، امریکای لاتین و خاورمیانه کشورهایی مورد بررسی قرار گرفتهاند.

- ثانیاً مفاهیم درآمدی و تکنیکهای بهکارگرفته مشابه هستند و به همین دلیل این نتایج قابلیت مقایسه با یکدیگر را دارند.

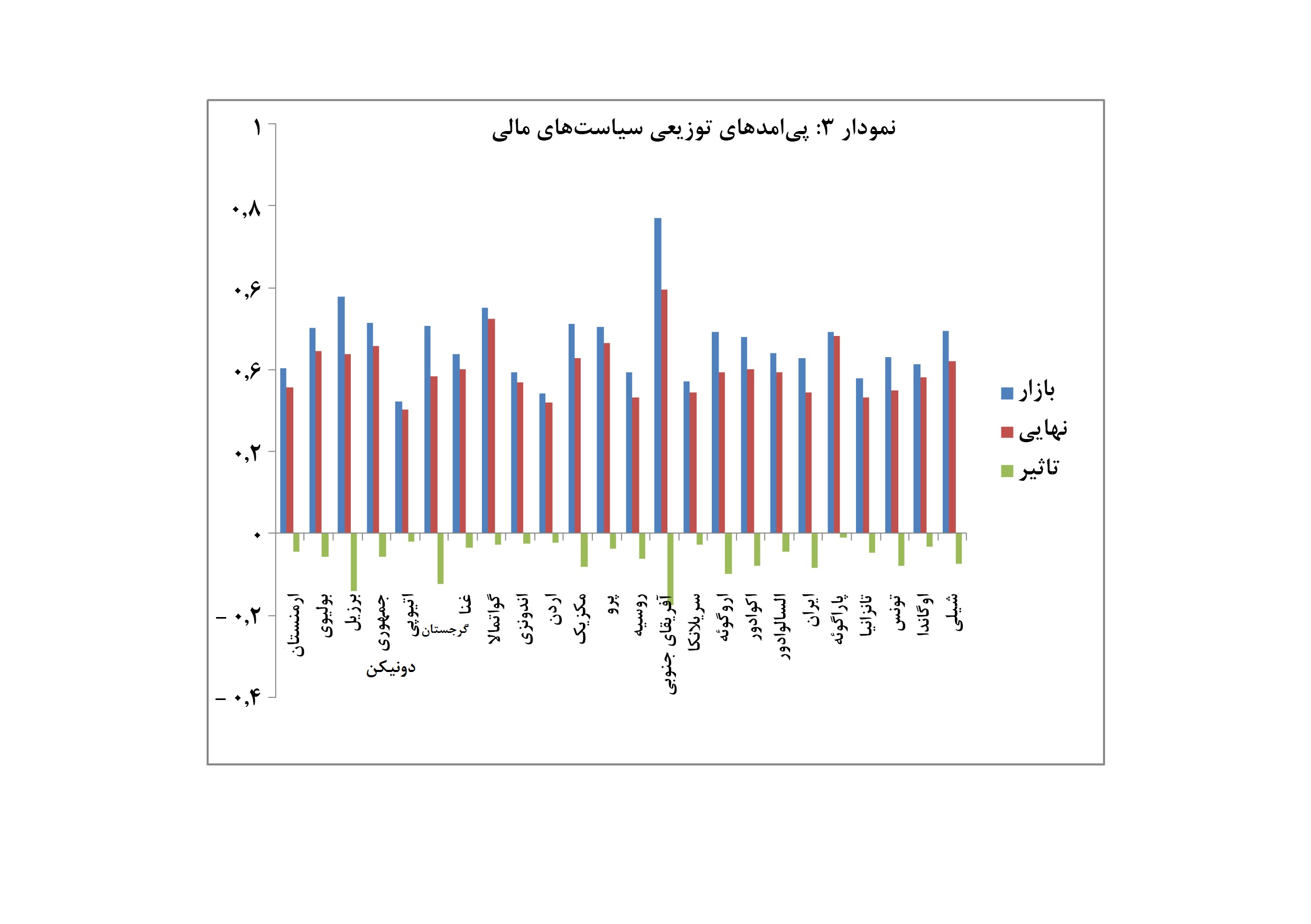

همانطور که پیشتر به اشاره گفتیم برای همهی این کشورها ضریب جینی برای همهی این مفاهیم مختلف درآمد محاسبه شده است. به این ترتیب وقتی ضریب جینی درآمد بازار را با ضریب جینی برای درآمد قابلتصرف مقایسه میکنیم، تغییر پیشآمده در واقع نتیجهی اجرای مالیات بردرآمد و انتقالیهای نقدی دولت است. به همین نحو دیگر ضرایب جینی هم حامل اطلاعاتی از این دست هستند. برای آغاز بحث ضریب جینی برای درآمد بازار را با ضریب جینی برای درآمد نهایی مقایسه میکنیم. به نظر من تغییر پیشآمده پیآمد اجرای سیاستهای مالی است.

منابع آماری: اعلم و دیگران، ۲۰۱۷ (اردن)، هیگینز و دیگران، ۲۰۱۳ (پاراگوئه)، جلیما و دیگران، ۲۰۱۷ (اندونزی)، کانچو و بونداریکو، ۲۰۱۷ (گرجستان)، اینچاسته و دیگران، ۲۰۱۷ (افریقای جنوبی)، پاز ـ ادراکو و دیگران، ۲۰۱۲ (بولیوی)، کابره را و دیگران، ۲۰۱۴ (گواتمالا)، اروناتیلکه و دیگران، ۲۰۱۷، سیرانکلا، باننته، ۲۰۱۳،(پرو)، عنامی و دیگران، ۲۰۱۶ (ایران)، روبل و دیگران، ۲۰۱۳ (برزیل)، یونگر و خاچاطوریان، ۲۰۱۷ (ارمنستان)، پینتو و دیگران، ۲۰۱۵ (اکوادور)، بنهکه و دیگران، ۲۰۱۷ (السالوادور، هس و دیگران، ۲۰۱۷ (اوگاندا)، میامبا و دیگران، ۲۰۱۶ (تانزانیا)، مارتینز ـ اگولر و دیگران، ۲۰۱۷ (شیلی)، برای بقیهی کشورها بنگرید به بانک جهانی، ۲۰۱۷.

بررسی مفصل و جداگانهی هر کدام از این پژوهشها از چارچوب این نوشته فراتر میرود به همین دلیل تنها به نتیجهگیری کلی اکتفا خواهیم کرد.

- براساس نتایج این پژوهشها میزان نابرابری درآمد بازار از دیگر مفاهیم درآمد بیشتر است.

- در نمودار بالا مشاهده میکنیم که میزان جینی برای درآمد نهایی برای همهی کشورها کاهش یافته است. به عبارت دیگر، اجرای سیاستهای مالی بهیقین باعث کاهش نابرابری شده است ولی میزان کاهش در کشورهای مختلف فرق میکند.

در مورد بالا میزان کاهش در ضریب جینی برای درآمد نهایی در برزیل، افریقای جنوبی و گرجستان از دیگر کشورها بیشتر بود و به همین صورت در اردن، پاراگوئه و اندونزی هم شاهد کاهش ناچیزی بودیم. در گرجستان در حالی که مالیات غیرمستقیم منبع مهمی در کسب درآمد برای دولت است ولی چانکو و بونداریکو (۲۰۱۷) نشان دادند که برنامههای هزینهی اجتماعی بهطور مؤثر و مفیدی به نفع کمدرآمدها هدفمندی شده است و «در حالی که مالیات غیرمستقیم درآمد واقعی فقرا را کاهش میدهد ولی هزینههای اجتماعی دولتی موجب جبران آن شده و درآمدشان را بیشتر میکند.» (ص ۱۲۹) بهعلاوه، «وقتی از درآمد بازار به درآمد نهایی میرویم برای ۶۰ درصد از فقیرترین بخش جمعیت با رشد درآمد در نتیجهی این سیاستها روبهرو میشویم و میزان رشد برای ۲۰ درصد فقیرترین بخش جمعیت بیشترین بوده است.» (همانجا، ص ۱۲۹) در مقابل در مورد اردن، یکی از دلایلی که سیاستهای مالی در کاهش نابرابری چندان موفق نبوده احتمالاً استفادهی اندکی زیادی از مالیات غیرمستقیم برای کسب درآمد و نبود سیاستهای اجتماعی هدفمند شده برای کاهش پیآمدهای این نوع مالیاتهاست. علم و دیگران (۲۰۱۷، ص ۶) متذکر شدهاند که درآمد مالیات غیرمستقیم تقریباً معادل دوسوم کل درآمد مالیاتی دولت است. به نظر میرسد که در پاراگوئه هم همین مشکل وجود دارد چون دولت پاراگوئه تکیهی اصلیاش بر مالیات بر ارزش افزوده است و درهمین راستا در حالی که کل درآمد مالیاتی دولت از مالیات بر درآمد تنها ۱۱درصد است منشاء ۳۴ درصد از درآمدهای مالیاتی دولت مالیات بر ارزش افزوده است (هیجینگز و دیگران، ۲۰۱۳، ص ۶). بهکارگیری سیاستهای مالی در پاراگوئه به حدی غیرکارآمد است که هیجینگز و دیگران وضعیت پاراگوئه را با هفت کشور دیگر امریکای لاتین مقایسه کرده و نتایج جالبی گرفتهاند. وقتی ضریب جینی برای درآمد بازار بین این کشورها را مقایسه میکنیم نابرابری درآمدی در پاراگوئه یکی از کمترینهاست ولی وقتی به ضریب جینی برای درآمد نهایی ـ یعنی وقتی پیآمدهای سیاستهای مالی را در نظر گرفتهایم ـ نگاه میکنیم از نظر میزان نابرابری ضریب جینی پاراگوئه درمقام دوم قرار میگیرد و نتیجهای که هیجینگز و دیگران گرفتهاند این است که این وضعیت نشاندهندهی عدمتوفیق سیاستهای مالی در این کشور است. برای نمونه استفاده از مالیات بردرآمد و انتقالیهای نقدی موجب میشود که ضریب جینی حدود یک درصد کاهش مییابد ولی استفادهی گسترده دولت از مالیاتهای غیرمستقیم موجب میشود که این میزان کاهش ناچیز متوقف شده و روند نابرابری صعودی میشود. عامل دیگری که احتمالاً عدم توفیق این سیاستها در پاراگوئه را موجب میشود این است که پایهی مالیاتی دولت ضعیف است. اندونزی هم در وضعیت مشابهی قرار دارد و درآمد دولت از مالیاتهای غیرمستقیم بهمراتب از مالیات مستقیم بیشتر است. جلیمه و دیگران ( ۲۰۱۷، ص ۳۳) متذکر شدهاند که در حالی که استفاده از سیاستهای مالی باعث کاهش نابرابری و فقر شده است ولی «اندازهی مداخلهی دولت ناچیز است» که پیشتر هم به آن اشاره کردهایم. در افریقای جنوبی، که احتمالاً نابرابرترین کشور در افریقاست دولت با استفاده از سیاستهای متعدد گوناگون برای کاهش نابرابری کوشیده است نکته این که دولت از مالیات تصاعدی، و همچنین هزینههای اجتماعی که آن هم بهشدت تصاعدی است بهره میگیرد. قبل از ادامهی بحث اشاره کنم که منظورم از «تصاعدی» دراین نوشته، درواقع هر سیاستی است که موجب کاهش نابرابری بشود. باری به نظر میرسد در افریقای جنوبی هدفمندیها بهخوبی انجام میگیرد، به این معنا که بار مالیات بردوش ثروتمندان و منافع ناشی پرداختیهای اجتماعی هم عمدتاً نصیب گروههای فقیرتر جامعه میشود (اینچاسته و دیگران، ۲۰۱۷، ص ۲۳). این را هم میدانیم که در افریقای جنوبی تنها ۳۰ درصد از غنیترین بخش جمعیت کمتر از آنچه به صورت مالیات میپردازند از برنامههای رفاهی و پرداختهای دولتی بهرهمند میشوند، به سخن دیگر برای ۷۰ درصد بقیهی آنچه که به شکلهای مختلف از دولت دریافت میکنند بیشتر از مالیاتی است که به دولت میپردازند. احتمالاً به همین دلیل هم هست که شاهد کاهش قابلتوجه نابرابری در افریقای جنوبی در نتیجهی این سیاستها هستیم.

۴.۲ پیآمدهای توزیعی مالیات مستقیم و پرداختهای انتقالی

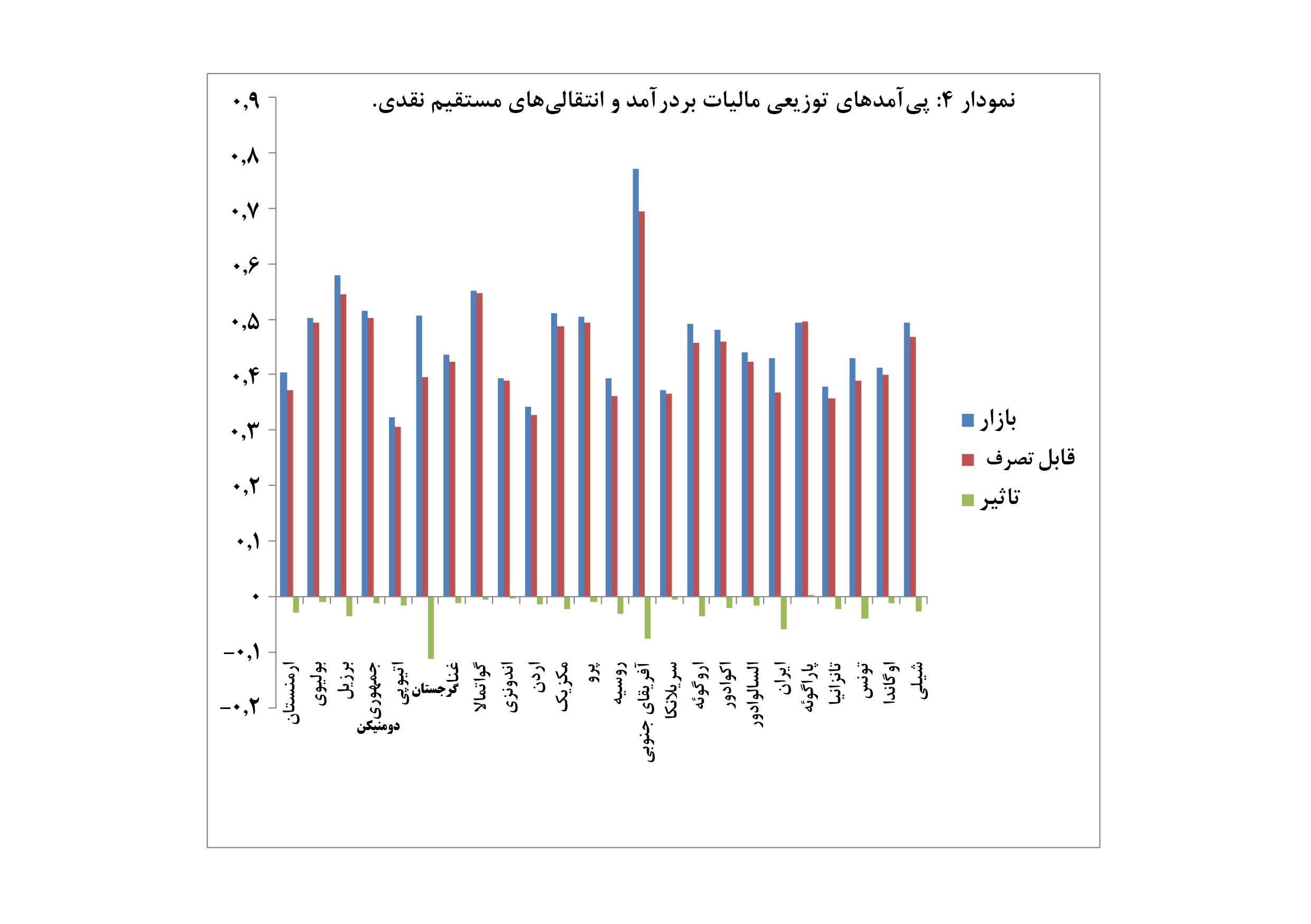

وقتی ضریب جینی برای درآمد بازار را با ضریب جینی برای درآمد قابلتصرف مقایسه میکنیم تفاوت بین دو ضریب در واقع نشاندهندهی تأثیرات مالیات مستقیم و انتقالیهای نقدی دولتی است. همان طور که درنمودار ۴ مشاهده میکنیم که درهمه کشورها به استثنای یک کشور میزان این ضریب کاهش یافته است. به سخن دیگر استفاده از مالیات مستقیم و انتقالیهای نقدی دولتی موجب کاهش نابرابری شده است.

منبع: همان منبع نمودار ۳

در پاراگوئه همانگونه که در نمودار چهار مشاهده میکنیم میزان ضریب جینی اندکی افزایش یافته، یعنی میزان نابرابری پس از اعمال این سیاستها از سوی دولت بیشتر شده است. در بولیوی، اندونزی، پرو و سریلانکا پیآمد این سیاستها بسیار ناجیز است و بهعوض در گرجستان ضریب جینی با بیشترین میزان کاهش یعنی ۲۲درصد روبهرو شد و پس از گرجستان میزان ضریب جینی در ایران هم ۱۴ درصد کاهش نشان میدهد. اگر بخواهیم علل این نتایج متفاوت را بررسی کنیم نکات جالبی روشن میشود. برای نمونه در پاراگوئه به نظر میرسد که دولت در هدفمند کردن مالیاتها و پرداختهای رفاهی بسیار بد عمل کرده است. هیجینز و دیگران (۲۰۱۳، ص ۱۶) معتقدند که «بخش قابلتوجهی از کسانی که نزدیک به فقر هستند آنقدر مالیات مستقیم میپردازند که موجب میشود تا به صورت خانوارهای فقیر دربیایند… انتقالیهای مستقیم اندکی موجب کاهش فقر میشود ولی پیآمدش با نتایج فقرافزائی مالیاتهای مستقیم و غیرمستقیم جبران میشود.» در مورد بولیوی پازاروکو و دیگران (۲۰۱۲، ص۳) دو نکته را یادآوری میکنند. اول این که هدفمندیها بسیار بد انجام میگیرد و موجب میشود تا بخش هنگفتی از پرداختیهای رفاهی نصیب کسانی بشود که فقیر نیستند، و دوم این که میزان این پرداختهای انتقالی چندان زیاد نیست. کل پرداختهای انتقالی نقدی دولت معادل ۲ درصد تولید ناخالص داخلی است و بهعلاوه بهگفتهی پازاروکو و دیگران (همان، ص ۱۵) «مهمترین بخش پرداختهای انتقالی نقدی به نسبت تولید ناخالص داخلی بهطور عمده نصیب ۳۰ درصد از غنیترین بخش جمعیت میشود» و بهطور کلی ۶۲ درصد از کل پرداختهای رفاهی که بهوسیلهی انتقال مستقیم انجام میگیرد از سوی کسانی دریافت میشود که فقیر نیستند. برای بهبود پیآمدهای سیاستهای مالی باید برمیزان مداخلات دولت افزود و بهعلاوه باید هدفمند کردن این برنامهها بهطور مؤثرتری انجام بگیرد که بار مالیاتی نصیب ثروتمندان و بهرهی پرداختهای رفاهی هم نصیب فقرا و خانوارهای کمدرآمد بشود. کوبرهرا و دیگران (۲۰۱۴، ص۸) نشان میدهند که در گواتمالا مالیاتها و پرداختهای انتقالی تقریباً هیچ پیآمد کاهشدهندهای بر نابرابری و فقر ندارند و برای این عدمتوفیق دو علت ذکر میکنند. یکی این که درآمدهای مالیاتی دولت بهنسبت ناچیز است و دوم این که شیوههای مالیاتی بهکار گرفته شده برای آن درآمدها بهشدت قهقرایی است. استفادهی گسترده از مالیات برمصرف ـ مالیات غیرمستقیم ـ درواقع پیآمدهای مثبت پرداختهای انتقالی را خنثی میکند و تقریباً ۶۰ درصد از درآمدهای مالیاتی دولت هم با استفاده از مالیاتهای غیرمستقیم به دست میآید و سهم مالیات مستقیم در درآمدهای دولت هم تنها ۲۷ درصد است. اگرچه مالیات مستقیم در گواتمالا تصاعدی است ولی «میزانش بهطور آزاردهندهای پایین است» و کوبرهرا و دیگران اضافه میکنند که «برعکس مالیات برمصرف، بهطور علنی قهقرایی است و موجب افزایش نابرابری میشود.» (همان، ص ۳) به گمان این محققان برای این که پیآمد اجرای این سیاستها بهبود یابد لازم است سهم مالیات مستقیم در تأمین درآمدهای دولتی افزایش یابد ولی بلافاصله اضافه میکنند که «گواتمالا یک نمونهی درسنامهای از جامعهایست که قدرت نخبگان مالی در آن مانع هرگونه رفرم مالیاتی به نفع فقراست.» (همان، ص ۲۴) جلیما و دیگران ( ۲۰۱۷، ص ۲۱) که دربارهی اندونزی پژوهش کردهاند معتقدند که «حدود دو پنجم افراد فقیر در این کشور در نتیجهی اجرای سیاستهای مالی فقیرترشدهاند» و بهعلاوه این نتایج نشان میدهد که «یک نظام مالی تصاعدی برای کاهش فقر ـ مانند آنچه در اندونزی هست ـ ضرورتاً موجب نمیشود تا همهی خانوارهای فقیر از این پرداختها بهرهمند بشوند.» این محققان تأکید میکنند که پرداختهای انتقالی مستقیم باعث کاهش نابرابری شده و بهتر از انتقالیهای غیرنقدی برای بهرهی خانوارهای فقیر هدفمندی میشود ولی مشکل این است که میزان این پرداختهای انتقالی مستقیم بسیار ناچیز است، یعنی در کل کمتر از نیم درصد تولید ناخالص داخلی صرف این برنامهها میشود و به همین دلیل و به خاطر کمی منابع، درواقع به همهی کسانی که به آن نیاز دارند نمیرسد. درمورد سریلانکا و عدم توفیق سیاستهای مالیاش برای کاستن از نابرابری بد نیست بار دیگر تأکید کنیم که پیآمدهای توزیعی یک نظام مالی به مقدار زیادی به ترکیب هزینههای دولتی و همچنین به این که این هزینهها از چه منابعی تأمین مالی میشوند بستگی دارد. در هر دو مورد، چه در مورد مالیات و چه دربارهی هزینهها، تصاعدی بودنشان یک اصل کلی و مهم است. با این همه در مورد سریلانکا، بخش عمدهی درآمدهای دولتی از مالیاتهای غیرمستقیم تأمین میشود (آروناتیلکه و دیگران، ۲۰۱۷، ص ۲۶۹). از آن گذشته در این کشور مشکل جدی دیگری هم وجود دارد. در فاصلهی سالهای ۲۰۰۲ تا ۲۰۱۲ دولت هر ساله کسری بودجهای معادل ۷-۸ درصد تولید ناخالص داخلی داشت که موجب شد بدهی دولتی هنگفتی روی هم انباشت شود. به همین خاطر آروناتیلکه و دیگران (همان، ص ۲۶۸) با توجه به میزان اندک درآمدهای دولتی، از «فضای محدود مالی» و «پیآمدهای ناچیز» سخن میگویند. برای این که ببینیم چهقدر فضای مالی محدود بود بد نیست اشاره کنم که در ۲۰۱۴ درآمدهای دولتی معادل ۱۰.۷ درصد تولید ناخالص داخلی بود «درارزیابی نسبت درآمدهای مالیاتی به تولید ناخالص داخلی وضعیت سریلانکا یکی از کمترینها در جهان است.» (همان، ص ۲۶۸) بخش عمدهای از این درآمدهای نه چندان زیاد هم از طریق مالیات غیرمستقیم جمع میشود و در واقع درآمد جمعآوری شده از طریق مالیات غیرمستقیم دو و نیم برابر نقشی است که مالیات مستقیم در این درآمدها دارد. کل درآمد مالیاتی که در ۲۰۰۹ جمع شد، ۱۲.۸ درصد تولید ناخالص داخلی بود که ۷.۲ درصد آن مالیاتهای غیرمستقیم و تنها ۲.۹ درصد مالیاتهای مستقیم بود. ( همان، صص ۲۶۹-۲۷۰)

درمورد پرو، باننته (۲۰۱۳) متذکر میشود که میزان کاهش نابرابری در پرو در نتیجهی اجرای سیاستهای مالی بسیار ناچیز است و دلیل اصلی هم آن است که میزان مداخلهی دولت کافی نیست. هزینههای اجتماعی و همین طور درآمدهای مالیاتی در پرو از متوسط امریکای لاتین کمتر است و این در حالی است که میزان درآمدی که از طریق مالیات غیرمستقیم به دست میآید از متوسط امریکای لاتین بیشتر است. در پیوند با اجرای سیاستهای مالی در گرجستان، به نظر میرسد که سیاستپردازان به ایدههای جالبی دست یافتند که باعث شد پیآمد این سیاستها بر نابرابری قابلتوجه باشد. برای نمونه، درآمد ناشی از تولیدات کشاورزی که درداخل تولید میشود تا میزان ۸۳۳۵۰ دلار از پرداخت مالیات بردرآمد معاف است. به همین نحو برای خانوارهای تکسرپرست زن و کسانی که مشکلات جسمی دارند هم معافیت مالیاتی در نظر گرفته شده است. بهطور کلی گرجستان حدودا ۶.۱ درصد از تولید ناخالص داخلی خود را صرف انتقالیهای مستقیم و برنامههای رفاهی مشابه میکند که در میان کشورهای با درآمد متوسط میزان قابلتوجهی است. نظام بیمهی بازنشستگی گرجستان بدون پرداخت حق بیمه شامل همهی کهنسالان میشود و به آنها بازنشستگی ثابت میپردازد. (کانچوو بوندارینکو، ۲۰۱۷، صص ۱۱۹-۱۲۱) در مورد ایران هم میزان درآمدی که از طریق مالیاتهای مستقیم جمع میکند از مالیات غیرمستقیم بیشتر است و در کل هم ۱۴ درصد تولید ناخالص داخلی صرف برنامههای رفاهی میشود. عنامی و دیگران (۲۰۱۶، ص ۹) نشان میدهند که ایران چند برنامهی انتقالی دارد و بهطور کلی استفاده از ابزارهای مالی موجب شد تا ضریب جینی حدود ۲۰ درصد کاهش یابد (همان، ص ۱۸) و نقش اصلی را در این میان انتقالیهای مستقیم ایفا کرده است. عمدهترین انتقالی نقدی وقتی آغاز شد همگانی بود ولی بعد ۲۰ درصد جمعیت از دریافت آن کنار گذاشته شدند و عنامی و دیگران (۲۰۱۶) معتقدند که اگر ۲۰ درصد دیگر هم کنار گذاشته شود و منابع صرفهجویی شده صرف افزایش متوسطی در پرداخت به دهکهای فقیرتر شود «کاهش بیشتر درفقر و نابرابری قابلتوجه خواهد بود.» (همان، ص ۳۱) در مورد برزیل، روبل و دیگران (۲۰۱۳، ص ۷) متذکر میشوند که میزان هزینههای اجتماعی در برزیل تقریباً معادل متوسط هزینهها در کشورهای OECD است ولی در برزیل مالیات بر مصرف منشاء اصلی درآمدهای مالیاتی دولت است که معادل ۱۲.۹ درصد تولید ناخالص داخلی است در حالی که سهم درآمدهای ناشی از مالیات مستقیم تنها ۸.۲ ذرصد تولید ناخالص داخلی است.

۴.۳ پیآمدهای توزیعی مالیات غیرمستقیم و یارانههای غیرمستقیم

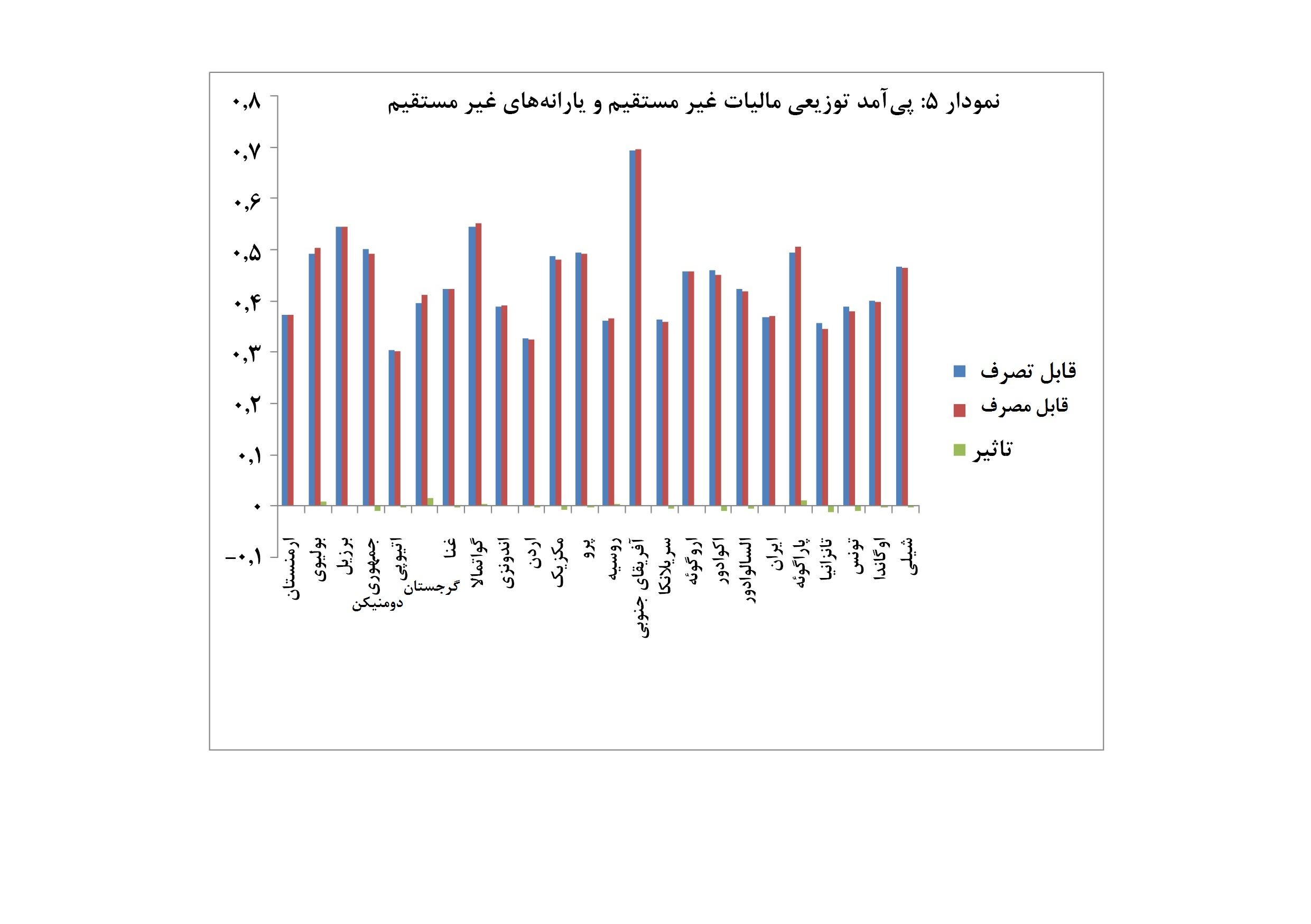

پس از بررسی تغییرات در درآمد قابلتصرف، اگر به بررسی تغییرات دردرآمد قابلمصرف بپردازیم میتوانیم اثر مالیاتهای غیرمستقیم و همچنین یارانههای غیرمستقیم را اندازه بگیریم.

منبع: همان منبع نمودار ۳

همان طور که در نمودار ۵ مشاهده میکنیم پیآمد توزیعی این دو ابزار مالی بسیار محدود است و حتی در نیمی از کشورهایی که در اینجا مورد بررسی قرار گرفتهاند شاهد افزایش ضریب جینی هستیم. به سخن دیگر همان طور که احتمال میدادیم استفاده از مالیاتهای غیرمستقیم موجب افزایش نابرابری در این کشورها شده است و دردیگر کشورها هم پیآمد توزیعی یارانههای غیرمستقیم قابلتوجه نیست. بیشترین افزایش میزان ضریب جینی در گرجستان اتفاق افتاد که ضریب جینی ۰.۰۱۶ یا بیش از ۴ درصد بیشتر شد. در میان کشورهایی که شاهد کاهش نابرابری هستیم بیشترین میزان کاهش در تانزانیا اتفاق افتاد که ضریب جینی ۳ درصد کاهش نشان میدهد. بهطور کلی ضریب جینی برای درآمد قابلمصرف در ارمنستان، بولیوی، برزیل، گرجستان، گواتمالا، اندونزی، روسیه، افریقای جنوبی، اوروگوئه، ایران و پاراگوئه از ضریب جینی برای درآمد قابلتصرف بیشتر شده است. به عبارت دیگر میزان نابرابری در این کشورها افزایش یافته است. در گرجستان، کانچو و بوندارینکو (۲۰۱۷) متذکر شدهاند که در حالی که مالیات مستقیم تصاعدی بود ـ یعنی بار مالیاتی بیشتری بر دوش ثروتمندان بود ـ سنگینی بار مالیاتهای غیرمستقیم تقریباً بهتساوی تقسیم شده و در نتیجه دهکهای فقیرتر درصد بیشتری از درآمد خود را از دست دادهاند. ۵۵ درصد از درآمدهای مالیاتی دولت در گرجستان از مالیاتهای غیرمستقیم و تنها ۲۹ درصد از مالیاتهای مستقیم که تصاعدی بود به دست آمد. (همان، ص ۸) بهعلاوه «مالیات غیرمستقیم در گرجستان از مالیات بر ارزش افزوده هم قهقراییتر است و این مالیاتها تنها مالیاتی است که دولت میتواند براساس قانون «آزادی اقتصادی» بدون استفاده از همهپرسی وضع نماید…. بهطور کلی نظام مالیهی عمومی با وضع کنونی در پیوند با مالیاتهای غیرمستقیم که نقش برجستهتری در مقایسه با مالیاتهای مستقیم دارد موجب افزایش نابرابری میشود. (همان، ص ۳۱) در مورد برزیل، هیجینگز و پریرا (۲۰۱۳) معتقدند که بخش بزرگی از کسانی که از پرداختهای انتقالی مستقیم بهرهمند میشوند از فقرا نیستند و بهعلاوه، مالیات غیرمستقیم که از سوی دهکهای فقیر پرداخت میشود بهمراتب از دریافتیهای رفاهیشان بیشتر است و از جمله به همین دلیل پیآمد توزیعی این برنامهها قابلتوجه نیست. البته باید اشاره کنم که از ۲۰۰۱ به این سو میزان نابرابری در برزیل همهساله کاهش یافته است ولی با این وصف، هنوز سطح نابرابری در برزیل زیاد است. عواملی که باعث کاهش نابرابری شدهاند از این قرارند:

- بر میزان انتقالیهای نقدی عمومی افزودند.

- با گسترش دسترسی به آمکانات آموزشی در دههی ۱۹۹۰، دستآوردهای نظام آموزشی با نابرابری کمتری توزیع شد.

- نه فقط بر میزان هزینههای اجتماعی افزودند که آن را تصاعدیتر کردند (بنگرید به کورنیا، ۲۰۱۵، سونتا و اوسوکه ۲۰۱۴). با این همه همچنان هدفمندی انتقالیهای مستقیم بهخوبی انجام نمیگرفت و ۷۴ درصد از این نوع پرداختیها نصیب دهکهای غیرفقیر میشد (هیجینگز و پریرا، ص ۱۱). هیجینگز و پریرا (ص ۱۳) وضع را بهخوبی توصیف میکنند وقتی میگویند که میزان هزینههای اجتماعی در برزیل بهنسبت بالاست ولی هدفمندیاش خوب انجام نمیگیرد و به همین دلیل پیآمدهایش ضعیف است و اضافه میکنند «در اغلب موارد منافع برنامههای رفاهی انتقالی با سنگینی مالیاتهای غیرمستقیم از میان میرود.» لاستیگ (۲۰۱۵، ص ۲۹) هم دربارهی برزیل میگوید که «این پیآمد مالیات بر مصرف ـ از جمله مالیات بر مواد اساسی غذایی است که منافع ناشی از انتقالیهای نقدی مستقیم از جمله Bolas Familia را برای بخش بزرگی از کسانی که درآمد بازارشان ناکافی است، از بین میبرد.

در مورد بولیوی وضع اندکی پیچیدهتر است. پازاروکو و دیگران (۲۰۱۲، ص۲) یادآوری میکنند با این که هزینههای اجتماعی بین ۲۰۰۷ و ۲۰۰۹ بیشتر شد و از ۱۱.۹ درصد تولید ناخالص داخلی به ۱۵.۱ درصد تولید ناخالص داخلی رسید، ولی پیآمدهای توزیعی اش محدود ماند. در حالی که «درآمد شخصی در بولیوی مشمول مالیات نمیشود ولی چهار نوع مالیات غیرمستقیم بر مصرف وجود دارد و در ۲۰۰۹ بیش از ۴۱ درصد از درآمدهای مالیاتی دولت از مالیاتهای غیرمستقیم بود.» (همان، ص ۵) با اطمینان خاطر میتوان گفت که دربولیوی استفادهی گسترده از مالیاتهای غیرمستقیم اثر توزیعی سیاستهای مالی را بهشدت تخفیف داده است. ولی پس از این که اثر مالیاتهای غیرمستقیم و یارانهها وارسی شد پازاروکو و دیگران (۲۰۱۲، ص ۱۱) نتیجه گرفتند که «تنها دو دهک فقیرترین مردم بیشتر از آن چه به صورت مالیات میپردازند دریافتیهای رفاهی دارند.» همانطورکه پیشتر به اشاره گفته بودم به نظر نمیرسد که میزان مداخلهی دولت مشکل اصلی باشد. البته روشن است که میزان انتقالیهای نقدی مستقیم میتواند بیشتر شود و از سوی دیگر هدفمندی بهتری میتواند انجام بگیرد تا این پرداختیها نصیب دهکهای فقیر بشود. با این همه نگرانکننده است وقتی میخوانیم که «از نظر میزان و به نسبت تولید ناخالص داخلی، بیشترین انتقالی مستقیم نقدی به سوی سه دهک ثروتمند متمایل است.» (همان، ص ۱۵) بهعلاوه با هدفمندی غیر کارآمد که پیشتر به آن اشاره کردیم «تراوش قابلتوجهی درجهت کسانی که فقیر نیستند صورت میگیرد و با وجود بهنسبت کوچک بودن برنامههای اجتماعی ولی ۶۲ درصد از پرداختیهای رفاهی که از طریق انتقالی مستقیم توزیع میشود نصیب دهکهای غیرفقیر میشود.» (همان، ص ۱۵) به عکس این وضعیت، میامبا و دیگران (۲۰۱۶، ص ۸) که مقولهی نابرابری در تانزانیا را وارسی کردهاند معتقدند که انتقالیهای نقدی بهطور بسیار کارآمدی هدفمند شده است. با این که در تانزانیا عقیدهی عمومی بر این است که گستردگی بخش غیر رسمی در اقتصاد مشکل مهمی برای ادارهی امور است چون در این بخش فرار مالیاتی زیاد است. جالب این که نتایج میامبا و دیگران نشان میدهد که مالیاتهای غیرمستقیم، مالیات بر ارزش افزوده، تعرفههای وارداتی، و عوارض مشابه اگرچه به مقدار ناچیز ولی باعث کاهش نابرابری شده است (همان، ص ۱۵). در عین حال این هم واقعیت دارد که استفادهی گستردهی دولت از مالیاتهای غیرمستقیم موجب افزایش فقر شده است. (همان، ص ۱۶) میامبا و دیگران (۲۰۱۶، ص ۲۹) نتیجه میگیرند که نیمی از بهبود در توزیع درآمد به خاطر این است که مالیات مستقیم تصاعدی است و بقیه نیز نتیجهی مالیاتهای غیرمستقیمی است که آنها نیز بهطور غیر قابلانتظاری تصاعدی هستند و سرانجام، به انتقالیهای غیرنقدی دولت که تصاعدی است.

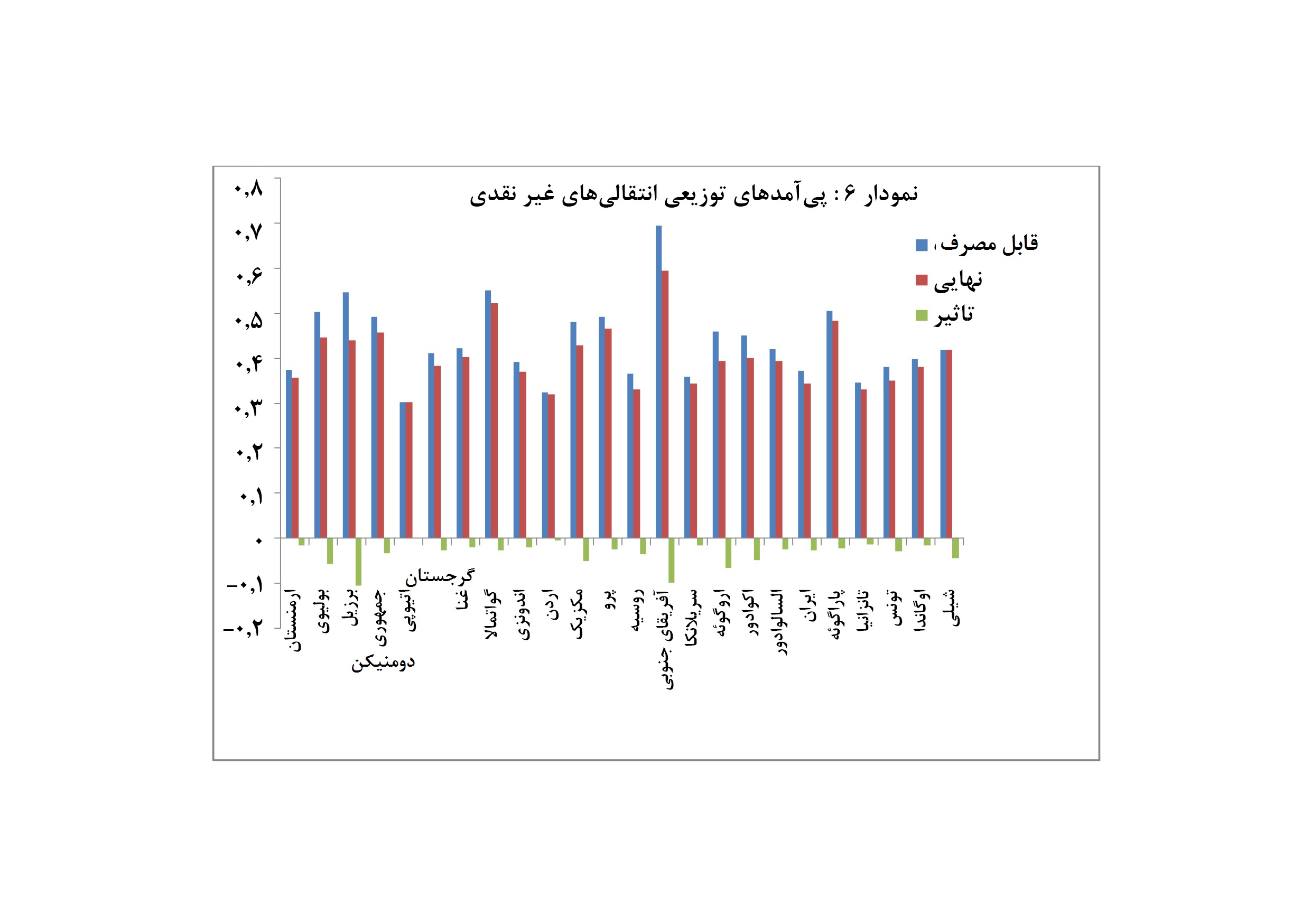

۴.۴ پیآمدهای توزیعی انتقالیهای غیر نقدی

اگر ضریب جینی برای درآمد قابلمصرف را با ضریب جینی برای درآمد نهایی مقایسه کنیم تفاوت بین این دو ضریب نشاندهندهی پیآمدهای توزیعی انتقالیهای غیرنقدی دولتی است. با توجه به این نکته مشاهده میکنیم که در ۲۳ کشور از ۲۴ کشوری که در نمونهی ما وجود دارند این انتقالیها ـ بهطور مشخص خدمات دولتی در حوزهی بهداشت و آموزش ـ باعث کاهش نابرابری شده است. تنها در اتیوپی شاهدیم که ضریب جینی تغییری نکرده است. بیشترین کاهش در ضریب جینی در برزیل اتفاق افتاد که ضریب جینی ۰.۱۱ کمتر شد و کاهش بعدی در افریقای جنوبی بود، که مقدارش ۰.۱ بود و بعد با کاهشی بین ۰.۰۵ تا ۰.۰۷ پوئینت که در کشورهای مکزیک و اروگوئه شاهدیم. در کشورهایی چون سریلانکا، ارمنستان و اردن هم کاهش در ضریب جینی برای درآمد نهایی بسیار ناچیز بود. قبل از آن که به عواملی که موجب این کاهش شده است بپردازیم بد نیست اشاره کنیم که پیآمدهای توزیعی این نوع انتقالیها نباید تعجبآور باشد. اگرچه میزان این مداخلات همچنان در این کشورها ناکافی است ولی واقعیت این است که تقریباً همهی این حکومتها درصد بیشتری از درآمدهای دولتی را صرف بهداشت و آموزش میکنند تا این که به انتقالیهای مستقیم نقدی و یا یارانهها اختصاص بدهند.

منبع: همان منبع نمودار ۳

با توجه به پیآمدهای توزیعی قابلتوجه انتقالیهای غیرنقدی نتیجهای که از اجرای این سیاست در اردن به دست آمد اندکی تعجبآور است. دولت اردن بیش از ۳ درصد تولید ناخالص داخلی را صرف آموزش میکند و آموزش دورهی ابتدابی و متوسطه در اردن رایگان و اجباری است. علم و دیگران (۲۰۱۷، ص ۱۰) ادعا کردهاند که اردن یکی از پیشرفتهترین زیرساختهای بهداشتی در خاورمیانه را داراست و همانند آموزش، بیش از ۳درصد تولید ناخالص داخلی صرف خدمات بهداشتی در آن کشور میشود. یک توضیح احتمالی این است که نظام بیمهی عمومی بهداشتی تنها شامل ۴۰ درصد جمعیت میشود. یونگر و خاچاطوریان (۲۰۱۷، ص۴) که دربارهی ارمنستان پژوهش کردهاند متذکر شدهاند که اگرچه هدفمندی این خدمات رفاهی به بهترین نحو ممکن انجام میگیرد ولی میزان مداخلهی دولت بهشدت ناکافی است و اگر قرار است پیآمدهای توزیعی بهبود یابد ضمن حفظ هدفمندی کارآمد باید میزان مداخلهی دولت بیشتر شود. در مورد برزیل هم پیآمدهای توزیعی چشمگیر انتقالیهای غیرنقدی نباید تعجبآور باشد. برای نمونه بدنیست اشاره کنیم که با بهکارگیری دیگر ابزارهای رفاهی شاهدیم که ضریب جینی در برزیل تنها ۰.۰۳۵ کمتر میشود ولی وقتی پیآمد انتقالیهای غیرنقدی را بررسی میکنیم مشاهده میکنیم که ضریب جینی ۰.۰۷۵ پوئینت کمتر شده است یعنی درواقع پیآمدهای توزیعی انتقالیهای غیرنقدی دوبرابر دیگر برنامههایی است که دولت بهکار میگیرد. البته که همچنان میتوان برای بهتر کردن نتایج کوشید ولی واقعیت دارد که کل هزینههای بهداشت و آموزش در برزیل معادل ۱۱ درصد تولید ناخالص داخلی است و هیجینگز و پرهریرا (۲۰۱۳، ص ۵) متذکر میشوند که آموزش در همه سطح و بهداشت عمومی رایگان است و حتی برای خانوارهای فقیر هم امکاناتی برای نگاهداری روزانهشان وجود دارد. همانطور که اشاره شد خدمات بهداشتی هم رایگان است و نظامی که در نتیجهی تغییر قوانین در ۱۹۸۸ ایجاد شده است «تضمین میکند که همگان باید به خدمات بهداشتی ارایه شده از سوی دولت دسترسی داشته باشند.» وضعیت در افریقای جنوبی اندکی پیچیدهتر است ولی واقعیت این است که هنوز میراث نهادی آپارتاید وجود دارد و مدتی طول میکشد تا نظامات جدیدتر بهطور کارآمدی عمل کنند. اینچاسته و دیگران (۲۰۱۷، ص ۴) نشان میدهند که هزینههای دولتی در آموزش ابتدایی و متوسطه بهطور کارآمدی به نفع فقرا هدفمندی شده و همین نکته دربارهی هزینههای بهداشتی هم صادق است. در کل، افریقای جنوبی ۱۲.۶ درصد تولید ناخالص داخلی را صرف انتقالیهای غیرنقدی میکند که هفت درصد آن صرف آموزش میشود. (همان، صص ۷-۹) برای تمام اطفال در سنین ۷ تا ۱۵ سال رفتن به مدرسه اجباری است. اگرچه مدارس شهریهی آموزشی دارند ولی مدارس در محلههای فقیر «بهعنوان مدرسه بدون شهریه » اداره میشوند و به دلیل نبود شهریه از دولت به نسبت کمک مالی بیشتری دریافت میکنند. گزارش شده است که در ۲۰۱۱، ۷۸ درصد از دانش آموزان در مدارسی تحصیل میکردند که شهریه نداشت. (همان، ص ۱۰) نظام بهداشتی به دو شاخه تقسیم میشود، بهداشت عمومی که ۸۹ درصد از جمعیت از آن استفاده میکنند و بهداشت بخش خصوصی که البته بسیار گران است و مورد استفادهی خانوارهای ثروتمند و غنی قرار میگیرد. خدمات بهداشتی اولیه برای همگان رایگان است ولی برای استفاده از بیمارستانها ـ که از سوی دولت یارانهی قابلتوجهی دریافت میکنند، باید مقداری هزینه پرداخت. به شکل و صورتهای مختلف خانوارهای مختلفی از پرداخت هزینهها معاف میشوند، بهعنوان مثال خانوارهای کمدرآمد، زنان آبستن، و کسانی که با پرداختهای رفاهی زندگی میکنند. این واقعیت دارد که نابرابری در درآمد بازار در افریقای جنوبی بسیار زیاد است ولی استفاده از مالیاتها ـ مستقیم و غیرمستقیم ـ و همچنین استفاده از انتقالیهای نقدی باعث میشود که ضریب جینی ۰.۰۷۶ پوئینت کاهش مییابد ولی وقتی پیآمدهای توزیعی انتقالیهای غیرنقدی را بررسی میکنیم مشاهده میکنیم که ضریب جینی ۰.۰۹۸ پوئینت کمتر شده است، یعنی درواقع پیآمد توزیعی انتقالیهای غیرنقدی حدود ۳۰ درصد از دیگر ابزارهای مالی که دولت برای کاهش نابرابری استفاده میکند بیشتر است. هزینههای آموزشی در افریقای جنوبی ـ به استثنای هزینههای آموزش عالی ـ به نفع فقرا انجام میگیرد و احتمالاً به همین دلیل است که نرخ مشارکت در آموزش برای کودکان در سنین ۷ تا ۱۵ سالگی بیش از ۹۷ درصد است و برای کودکان در سنین ۱۶ تا ۱۸ هم میزان مشارکت ۸۳ درصد برآورد میشود. (همان، ص ۱۹) هزینههای آموزشی در آموزش بزرگسالان هم به نفع فقرا برنامهریزی شده است و حدود ۵۰ درصد همهی هزینههایی که برای آموزش بزرگسالان صرف میشود مورد استفادهی خانوارهایی است که درآمد روزانه شان از چهار دلار کمتر است. (همان، ص ۱۹) هزینههای بهداشتی ولی به اندازهی هزینههای آموزشی به نفع فقرا برنامهریزی نشده است ولی با این وصف بهطور نسبی بهخوبی هدفمندی شده است. درسال مالی ۲۰۱۰-۲۰۱۱ افریقای جنوبی چهار درصد تولید ناخالص داخلی را صرف خدمات بهداشت عمومی کرد که مورد استفادهی ۸۳ درصد جمعیت ـ تقریباً ۴۲ میلیون نفر قرار میگیرد. بقیهی جمعیت، یعنی ۸.۳ میلیون نفر هم از خدمات بهداشتی بخش خصوصی استفاده میکنند. نکتهای که باید مورد توجه سیاستپردازان در افریقای جنوبی قرار بگیرد این است که درافریقای جنوبی درصد بیشتری از تولید ناخالص داخلی صرف خدمات بهداشتی بخش خصوصی میشود ـ ۴.۳ درصد در مقایسه با ۴.۱ درصد ـ که درعمل به این معناست که هزینهی سرانهی بهداشتی در بخش خصوصی افریقای جنوبی تقریباً پنج برابر هزینهی بهداشتی سرانه در بخش دولتی آن است.

جمعبندی مباحث تا اینجا

براساس شواهد ارایهشده در صفحات پیشین، تردیدی نیست که استفاده از ابزارهای مالی ـ بهخصوص وقتی که این ابزارها هوشمندانه هدفمند شده باشند و اندازهی مداخلهی دولت هم کافی باشد، شاهد کاهش نابرابری خواهیم بود. با این همه در ۱۱ کشور از ۲۴ کشوری که بررسی کردیم ضریب جینی برای درآمد نهایی هنوز از ۰.۴ پوئینت بیشتر بود که به گمان ما هنوز اندکی زیاد است.

تردیدی نیست که هنوز جا دارد تا اجرای این سیاستها بهتر بشود تا پیآمدهای توزیعی بهتری داشته باشد ولی به گمان ما، سه عامل دیگر هم برای بالابودن نابرابری قابلذکر است.

- نابرابری در درآمد بازار بسیار چشمگیر بوده است.

- به نسبتِ نیازی که وجود دارد مداخلهی دولت ناکافی است و در اغلب کشورهایی که بررسی کردیم اندازهی بودجههای اجتماعی برای رسیدن به اهدافی که مدنظر است کافی نیست.

- منبع درآمدی دولت در این جوامع باید تغییر کند. همان طور که در صفحات پیش اشاره کردهایم دراغلب این کشورها تکیهی اصلی بر روی وضع مالیاتهای غیرمستقیم است و مالیاتهای غیرمستقیم، نظر به قهقرایی بودنشان، همیشه باعث افزایش نابرابری میشوند.

صندوق بینالمللی پول (۲۰۱۴ب، ص ۱۸) در ارزیابی سیاستهای مالی دو نکتهی جالب مطرح میکند. در مقایسه با کشورهای نوظهور، درآمد دولت در کشورهای پیشرفتهی سرمایهداری نه فقط بهمراتب بیشتر است ـ یعنی بهطور متوسط حدود ۳۰ درصد تولید ناخالص داخلی در کشورهای پیشرفته و ۱۵ تا ۲۰ درصد در کشورهای نوظهور و در حال توسعه ـ بلکه بخش عمدهای از درآمد در کشورهای سرمایهداری پیشرفته از طریق وضع مالیاتهای مستقیم به دست میآید. به عوض همان طور که پیشتر هم اشاره کردیم بخش عمدهی درآمد دولت در کشورهایی که بررسی کردهایم مالیاتهای غیرمستقیم است. صندوق بینالمللی پول (همان، ص ۱۸) ادامه میدهد که «هم مالیات برارزش افزوده و هم انواع دیگر مالیات غیرمستقیم قهقرایی هستند و بهخصوص مالیاتهای غیرمستقیم که بهشدت قهقرایی هستند.»

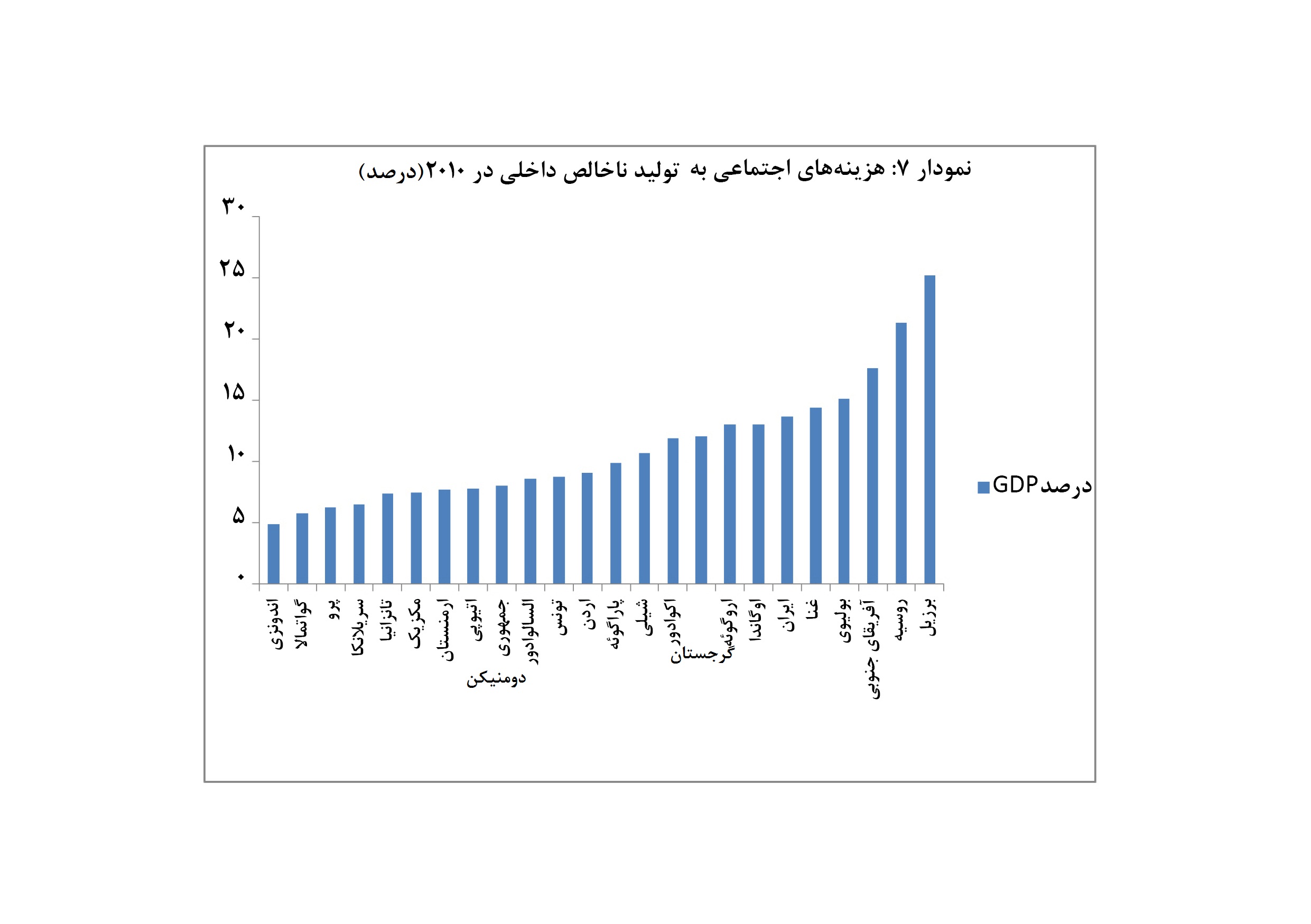

در پیوند با مقیاس و اندازهی هزینههای اجتماعی، اگرچه معتقدیم که در کشورهایی که بررسی کردیم باید میزان مداخلهی دولت در مسائل رفاهی افزایش یابد ولی در عین حال باید به چند نکتهی دیگر هم توجه کنیم. وقتی که پیآمد توزیعی ابزارهای مالی بهکار گرفته شده بر ضریب جینی درآمد نهایی را بررسی میکنیم تصویر غیرروشنی به دست میآید. در نمودار هفت، وضعیت کشورها را بر اساس درصد تولید ناخالص داخلی که صرف برنامههای رفاهی میکنند به دست دادهایم. کمترین میزان در اندونزی بود که کمتر از ۵ درصد تولید ناخالص داخلی صرف برنامههای اجتماعی شد و بیشتری مقدار هم در برزیل بود که ۲۵درصد تولید ناخالص را صرف این برنامه کرده بودند.

منبع: همان منبع نمودار ۳

منبع: همان منبع نمودار ۳

در ۲۴ کشور مورد بررسی ما تنها دو کشور به نسبت تولید ناخالص داخلی، درصدی که با کشورهای سرمایهداری پیشرفته قابلمقایسه است صرف برنامههای اجتماعی خود میکنند. سهم برنامهی اجتماعی در ۱۳ کشور دیگر کمتر از ۱۰ درصد تولید ناخالص داخلی است و در مورد هفت کشور دیگر هم سهم برنامههای اجتماعی بیشتر از ۱۰ درصد ولی کمتر از ۱۵ درصد است. درحالی که همچنان از این پیشگزاره دفاع میکنیم که برای بهبود پیآمدهای رفاهی باید اندازهی مداخلهی دولت افزایش یابد ولی درعین حال براین باوریم که باید شیوهی اجرای این سیاستها هم بهبود یابد و اگر از بهبود اجزای این سیاستها غفلت کنیم هیچ رابطهی از نظرآماری قابلاعتمادی بین اندازهی مداخلهی دولت و بهبود پیآمدهای توزیعی وجود ندارد. درمیان ۲۴ کشوری که بررسی کردیم به نسبت تولید ناخالص داخلی، برزیل بیشتر از دیگران منابع صرف این امور کرده است ولی میزان کاهش نابرابری دراین کشور در مرتبهی دوم قراردارد. از سوی دیگر، پاراگوئه بیش از ۱۲ کشور دیگر در میان این کشورها صرف برنامههای اجتماعی خود کرده است ولی پیآمد آن بر کاهش نابرابری در آن کشور بسیار ناچیز است. این بخش را با این یادآوری به پایان میبریم که علاوه بر اندازهی بودجهی اجتماعی برای بهبود پیآمدهای توزیعی ضروری است که مالیاتها به سوی دهکهای ثروتمند و پرداختهای رفاهی در راستای کمک به دهکهای فقیر و فقیرتر سازماندهی شود.

- ۵. پیآمدهای توزیعی سیاستهای مالی در کشورهای سرمایهداری پیشرفته

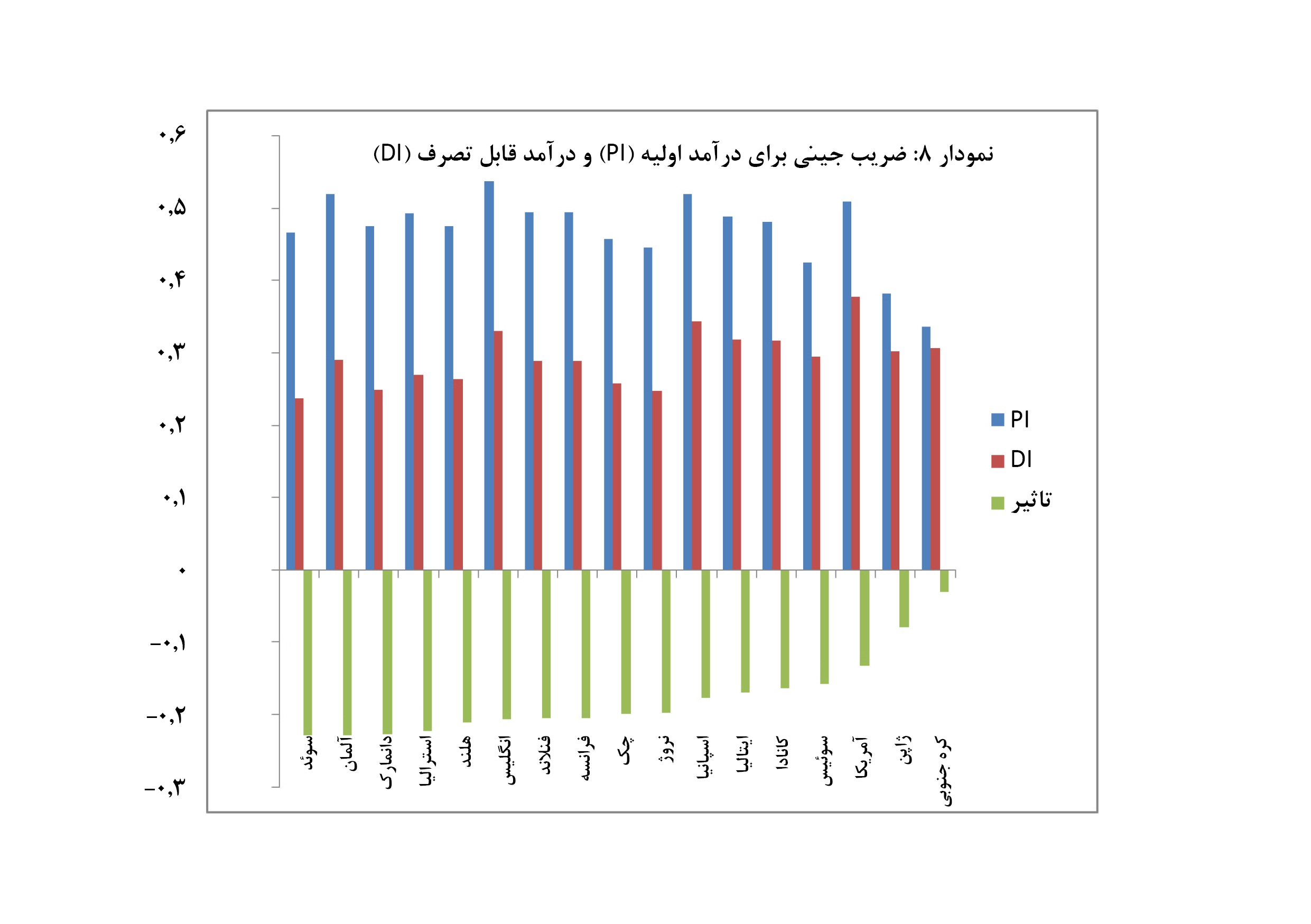

دراین بخش سعی میکنیم گزارش مختصری از پیآمدهای توزیعی سیاستهای مالی در کشورهای سرمایهداری پیشرفته به دست بدهیم. برای این منظور ۱۷ کشور را درنظر گرفتهایم. همانگونه که مشاهده خواهیم کرد استفاده از سیاستهای مالیاتی و پرداختهای رفاهی باعث کاهش قابلتوجه نابرابری در این کشورها میشود در حالی که دربررسی ما از کشورهای نوظهور و در حال توسعه شاهد چنین پیآمدی نبودهایم. سیاستهای مالی از مجراهای مختلفی باعث کاهش نابرابری درآمدی میشوند ابتدا به ساکن، تصاعدی بودن مالیاتها و پرداختها باعث میشود تا ضریب جینی درآمد قابلتصرف در مقایسه با ضریب جینی که درآمد بازار ایجاد میکند کمتر شود. ثانیاً وقتی که پیآمدهای مالیاتهای غیرمستقیم را بررسی میکنیم، این نوع مالیاتها برضریب جینی درآمد قابلمصرف اثر میگذارد. و سرانجام همان طور که پیشتر هم گفته بودیم، بررسی انتقالیهای غیرنقدی دولت ـ هزینههای آموزشی و بهداشتی، هم بردرآمد نهایی اثر میگذارد و باعث کاهش نابرابری میشود. به دو نکتهی دیگر باید اشاره کنیم که پیآمد انتقالیهای غیرنقدی، عمدتاً دردرازمدت نمایان میشود و در نتیجه با تأثیری که بر روی سرمایهی انسانی میگذارد، باعث تغییر در توزیع درآمد بازار درگذر زمان خواهد شد. درضمن این نوع انتقالیهای غیرنقدی پیآمدهای بینالنسلی هم دارد و تحرک اجتماعی را در جامعه بهبود میبخشد. با این همه، یک نکتهی کلی وجود دارد که در همهی موارد درست است و آن، این که پیآمدهای توزیعی هم به میزان مداخلهی دولتی بستگی دارد و هم این که تا چه حد مالیاتها و پرداختها تصاعدی هستند. به این ترتیب، این نکتهی کلی هم درست است که در کنار هزار و یک کار دیگری که باید انجام بگیرد، تصاعدی بودن مالیاتها و پرداختها بخش جداییناپذیر موفقیت این سیاستها در کاستن از نابرابری است. با این همه وقتی به تاریخ ۴۰ سال گذشته نگاه میکنیم مشاهده میکنیم که دراغلب کشورهای سرمایهداری پیشرفته این اصل ابتدایی نادیده گرفته شده است. وقتی به منابع مختلف درآمدی و چگونگی مالیاتستانی از آنها نگاه میکنیم، مشاهده میکنیم که انگار ارجحیتها بهدرستی ارزیابی نشدهاند. برای مثال به ازای درآمد سرمایهای که درمقایسه با درآمد ناشی از کار تمرکز بسیار بیشتری دارد ـ عمدتاً نصیب دهکهای ثروتمند میشود ـ درمقایسه با درآمد ناشی از کار، مالیات بهمراتب کمتری پرداخت میشود. در نخستن گام، به گمان ما اگر همین یک مورد را اصلاح کنیم و اگر نمیخواهیم به درآمد ناشی از کار امتیاز مالیاتی بدهیم حداقل از درآمد ناشی از سرمایه به همان اندازهی درآمد ناشی از کار مالیات بگیریم، در آن صورت درآمدهای مالیاتی بیشتر دولت میتواند هم اندازهی پرداختهای اجتماعی را بیشتر کند و هم به دولت امکان بدهد تا برای تصاعدی کردن مالیات ناشی از کار بکوشد.

در بررسی ما از پیآمدهای توزیعی سیاستهای مالی در کشورهای سرمایهداری پیشرفته علاوه برگزارش صندوق بینالمللی پول (۲۰۱۷ب) چهار پژوهش دیگر هم داریم (جسوئیت و ماهلر، ۲۰۱۷، کامینادا و دیگران، ۲۰۱۷، گوئلاود و دیگران ۲۰۱۷، فیگاری و پائلوس، ۲۰۱۳) که از شواهد آماری ارایه شده در این پژوهشها بهره خواهیم گرفت.

جسوئیت و ماهلر (۲۰۱۷) ۲۰ کشور سرمایهداری پیشرفته را در نظر گرفتهاند و نمونهای که کامینادا و دیگران (۲۰۱۷) بررسی کردهاند شامل ۴۷ کشور سرمایهداری پیشرفته است. در هردوی این پژوهشها، پرداختهای بازنشستگی بهعنوان پرداختهای انتقالی در نظر گرفته شده است. در حالی که گوئلاود و دیگران (۲۰۱۷) که ۲۲ کشور عضو OECD را بررسی کردهاند پرداختهای بازنشستگی دولتی را بهعنوان بخشی از درآمد بازار به حساب آوردهاند. فیگاری و پائلوس (۲۰۱۳) تنها سه کشور را درنظر گرفتهاند و تفاوت بررسیشان با دیگران این است که که علاوه بر بررسی پیآمدهای مالیاتهای غیرمستقیم به انتقالیهای غیرنقدی هم توجه و پیآمدهای توزیعی این سیاستها را هم بررسی کردهاند. ممکن است در مواردی یافتههای نظری یا دادههای آماری تکراری باشد ولی در موارد دیگر اختلاف دیدگاه هم هست که به گوشههایی از آن خواهیم پرداخت. علاوه بر این پنج بررسی، ما به بانک آماری در دانشگاه لیدن که آمارهای گروه پژوهشی درآمد لوکزامبورگ را هم شامل میشود دسترسی داریم و از آن بهره خواهیم گرفت. درمقایسه با بررسیمان دربارهی کشورهای نوظهور در این جا به استثنای پژوهش فیگاری و پائولوس، با تنها سه مفهوم متفاوت از درآمد سروکار داریم. درآمد اولیه که درواقع همان درآمد بازار است که شامل درآمد ناشی از کار و از سرمایه است بهاضافهی هرگونه انتقالیهای خصوصی. در بررسی این مفهوم درآمد با نابرابری ایجاد شده در بازار قبل از عملکرد پرداختهای اجتماعی و انتقالیها آشنا میشویم. درآمد ناخالص که درواقع درآمد اولیه به اضافهی هرگونه انتقالی نقدی اجتماعی و با بررسی ضریب جینی ما میتوانیم از پیآمدهای توزیعی انتقالیهای اجتماعی را اندازه بگیریم. در حالت سوم به بررسی درآمد قابلتصرف میپردازیم یعنی دراین جا مالیات بر درآمد و دیگر پرداختیهای که باید انجام بگیرد از درآمد ناخالص کسر میشود. وقتی ضریب جینی را محاسبه میکنیم در اینجا درواقع پیآمدهای توزیعی مالیات بردرآمد محاسبه میشود. حالت ایدهآل این بود که امکان داشتیم تا بتوانیم همان گونه که برای کشورهای نوظهور انجام دادیم پیآمدهای توزیعی مالیاتهای غیرمستقیم و انتقالیهای غیرنقدی را هم بررسی کنیم، ولی به علت فقدان دادههای آماری این کار غیر ممکن است و به این ترتیب وارسی ما دراین قسمت، در مقایسه با آنچه دربارهی کشورهای نوظهور ارایه نمودیم، بهمراتب محدودتر است. همان طور که پیشتر هم گفتیم در این بررسیها تنها فیگاری و پائولوس (۲۰۱۳) پیآمدهای توزیعی مالیاتهای غیرمستقیم و انتقالیهای غیرنقدی را در نظر گرفتهاند ولی متأسفانه شمار کشورها در این بررسی بسیار ناچیز است و تنها یک کشور که ما هم برای بررسیمان در نظر گرفتهایم ـ بریتانیا ـ در میان این سه کشور حضور دارد. با این توضیحات، اجازه بدهید ببینیم وقتی اثر مالیات بردرآمد و پرداختهای رفاهی را درنظر می گیریم برسر نابرابری چه میآید.

منبع

: LIS dataset on income inequality, available at: https://www.universiteitleiden.nl/binaries/content/assets/rechtsgeleerdheid/fiscaal-en-economische-vakken/economie/llbifr-dataset-on-income-inequality—november-2017.pdf

ابتدا به چند نکتهی کلی اشاره کنیم:

ـ با وجود این که پیآمدهای توزیعی مالیاتهای غیرمستقیم و انتقالیهای غیرنقدی را بررسی نکردهایم ولی به غیر از کرهی جنوبی، شاهد کاهش چشمگیر در نابرابری درآمدی هستیم. البته در کرهی جنوبی و ژاپن هم شاهد کاهش نابرابری هستیم ولی میزان این کاهش در مقایسه با دیگر کشورها قابلتوجه نیست.

– در همهی این کشورها، به استثنای سوئد و ژاپن، عامل اصلی در کاهش نابرابری پرداختهای بازنشستگی دولتی است.

– از نظر درصد کاهش در ضریب جینی، بیشترین کاهش در سوئد انجام گرفت که ضریب جینی ۴۹ درصد کمتر شد و کمترین میزان کاهش هم در کرهی جنوبی اتفاق افتاد که شاهد ۹ درصد کاهش در ضریب هستیم. اگر کرهی جنوبی را کنار بگذاریم متوسط میزان کاهش در ضریب جینی این کشورها ۳۹ درصد است.

کامینادا و دیگران (۲۰۱۷، ص ۴) تأکید کردهاند که به استثنای امریکا، در اواسط سالهای دههی ۲۰۰۰، متوسط پیآمدهای توزیعی انتقالیهای نقدی دولتی دوبرابر پیآمدی بود که مالیات مستقیم در پی داشت. با این وصف، کامینادا و دیگران نشان میدهند که اگرچه نابرابری درآمدی بازار کاهش یافت ولی بهطور کامل جبران نشد ـ حتی با وجود اجرای این برنامهها نابرابری درآمد قابلتصرف اگرچه نه به اندازهی نابرابری درآمد بازار، ولی افزایش یافته است. در بررسی کامینادا و دیگران، متوسط ضریب جینی درآمد بازار ۰.۴۸۳ بود ولی پس از بررسی مداخلات دولت، متوسط ضریب جینی به ۰.۳۴۷ رسید، یعنی کاهشی معادل ۱۳.۶ پوئینت یا ۲۸ درصد (همان، ص ۵) اتفاق افتاد. آنها در بررسی خود نشان میدهند که علت ۲۳ درصد از این میزان کاهش انتقالیهای نقدی و علت کاهش ۵ درصد بقیه هم مالیات مستقیم بود. (همان، ص ۲۲) از ۴۷ کشوری که در این بررسی مورد استفاده قرار گرفتهاند، ما برای این بخش از بررسی خود ۱۷ کشور را دستچین کردیم که نتایج بهدست آمده اندکی با نتایجی که برای ۴۷ کشور گزارش کردهاند تفاوت دارد. برای این ۱۷ کشور متوسط ضریب جینی ۰.۴۷ بود که پس از اجرای سیاستهای مالی میزانش به ۰.۲۹۱ کاهش یافت، یعنی پیآمد توزیعی این سیاستها این بود که ضریب جینی ۰.۱۷۹ پوئینت یا ۳۸ درصد کمتر شده است. تعجبی ندارد که پیآمدهای توزیعی در میان ۱۷ کشورِ دستچین شدهی ما بیشتر است چون همهی کشورهایی که دستچین کردهایم برنامههای اجتماعی بسیار گستردهای دارند. پژوهش جسوئیت و ماهلر هم بسیار به همین بررسی شبیه است و تقریباً به بررسی همان کشورها پرداخته است. ۱۴ کشور از ۱۷ کشوری که دستچین کردهایم در گزارش جسوئیت و ماهلر هم حضور دارند. اینجا هم عامل اصلی کاهش نابرابری پرداختهای بازنشستگی دولتی است که باعث شد تا ضریب جینی ۰.۰۹۱ پوئینت کمتر شود که از کل پیآمد توزیعی دیگر سیاستهای انتقالی دوبار بیشتر است. در اتریش و هلند پیآمد توزیعی از دیگر کشورها قویتر بود و کاهش ضریب جینی هم ۰.۱۱۵ پوئینت بود. از سوی دیگر پیآمد توزیعی پرداختهای بازنشستگی در امریکا، کانادا و ژاپن از دیگر کشورها کمتر بود. (همان، ص ۱۳) حسوئیت و ماهلر ( همان، ص ۲۱) متذکر شدهاند که در طول ۱۹۷۰ تا ۲۰۱۰ ضریب جینی برای درآمد بازار در این کشورها بهشدت افزایش یافت، یعنی ۰.۱۱ پوئینت بیشتر شد ولی وقتی تغییرات در ضریب جینی برای درآمد قابلتصرف را بررسی میکنیم، اگرچه این همه افزایش بهطور کامل برطرف نشده است، بلکه شاهد افزایشی معادل ۰.۰۱۸ پوئینت هستیم. در میان این کشورها بیشترین افزایش ضریب جینی در بریتانیا اتفاق افتاد که ضریب جینی در آنجا ۰.۱۹ پوئینت بیشتر شد و بعد در آلمان و بعد هم امریکا. (همان، ص ۲۳) نتیجهی پژوهش جسوئیت و ماهلر نشان میدهد که پیآمدهای توزیعی سیاستهای مالیاتی درطول چهار دههی گذشته تغییرچندانی نکرد و تقریباً ثابت ماند . علاوه بر پرداختهای بازنشستگی، جسوئیت و ماهلر پیآمد توزیعی پرداختهای رفاهی دیگر، برای نمونه حق اولاد، بیمهی بیکاری و کمکهزینهی مسکن را هم بررسی و میزان تغییردر ضریب جینی را اندازهگیری کردهاند. اگرچه هرکدام از این پرداختها باعث کاهش نابرابری میشود ولی پیآمد توزیعیشان قابلتوجه نیست برای مثال در اثر پرداخت بیمهی بیکاری ضریب جینی بهطور متوسط برای این کشورها ۰.۰۱۱ پوئینت در طول این سالها کمتر شده است. با آنچه در صفحات پیش گفته و نشان دادهایم پیآمد توزیعی نظام مالیاتی موجود قابلتوجه نیست، بد نیست بپردازیم به بررسی رفرم مالیاتی که میتواند موجب بهبود این پیآمدها بشود. پیش از آن اما بد نیست اشاره کنم که فیگاری و پائولس (۲۰۱۵، ۳۶۱) که مفهوم گستردهتری از درآمد را بکار گرفتند نشان دادند که میزان نابرابری درواقع بیشتر کاهش یافته است و برای مثال میزان ضریب جینی که برای بریتانیا محاسبه میکنند، ۰.۲۶ است در حالی که بررسیهای دیگر که از بررسی پیآمدهای توزیعی مالیات غیرمستقیم و انتقالیهای غیرنقدی غفلت کرده بودند، میزان ضریب جینی را ۰.۳۳ پوئینت گزارش کردهاند که ۲۵ درصد بیشتر است. بهعلاوه در بررسی وضعیت در بریتانیا، فیگاری و پائولس به این نتیجه رسیدند که مهم ترین عامل کاستن از نابرابری در واقع پرداختهای هدفمندشده است، نه بازنشستگی عمومی آن گونه که دیگر پژوهشگران گزارش کردهاند. (همان، ص ۳۶۳)

در مباحث مربوط به استفاده از ابزارهای مالیاتی و انتقالی برای کاستن از نابرابری ما اغلب با این ادعا روبهرو میشویم که این سیاستها بعید نیست ضد رشد باشد و یا باعث کاهش کارآمدی در عملکرد بازار شود. به گمان ما، ادعای وجود بده ـ بستان بین برابری و کارآمدی موجب میشود تا از بررسی سیاستهایی که توأماً باعث کاهش نابرابری و افزایش رشد اقتصادی میشود غفلت کنیم. ما در صفحات پیش نشان دادیم که هزینههای دولتی در بهداشت و آموزش درکشورهای نوظهور باعث کاهش چشمگیر نابرابری شده است و تردیدی نیست که این گونه هزینههای مولد باعث بیشتر شدن رشد اقتصادی هم خواهد شد.

در اغلب کشورهایی که ما برای بررسی در این بخش برگزیده ایم قانون مالیاتی به گونهای است که به نفع ثروتمندان است؛ آنهم نه فقط به این خاطر که بخش غالب درآمدها نصیب آنها میشود بلکه به خاطر شکل و شیوهی درآمد، به عبارت دیگر به صورت درآمد سرمایهای و درآمد به صورت سود سهام که در هردو مورد نرخ مالیاتیشان از مالیات بردرآمد ناشی از کار کمتر است. منشاء اساسی و عمدهی درآمد طبقات میانی و پایین جامعه بهطور کلی کار است که وقتی همهی کسریها ـ مالیات بردرآمد، بیمهی بازنشستگی، بیمهی بیکاری ـ را محاسبه میکنیم نرخ مالیاتشان از نرخ مالیات بردرآمد سرمایهای و سود سهام بهمراتب بیشتر است. نه فقط این شیوهی مالیاتستانی به گمان ما کارآمد نیست بلکه حتی موجب کژرفتاری هم میشود. به عبارت دیگر میدانیم که کوششهای زیادی میشود تا آن چه که درواقع حقوق افراد است به صورتهای دیگر ثبت شود تا مالیات کمتری پرداخت شود.

از آنچه به اختصار گفتهایم میخواهیم نتیجه بگیریم که اصلاح نظام مالیاتی باید اختلافی را که بین نرخ مالیاتی مفاهیم گوناگون درآمدی وجود دارد کاهش بدهد و حتی معتقدیم بر درآمد ناشی از کار درمقایسه با دیگر اشکال درآمدی مالیات کمتری وضع شود. گذشته از دلایل دیگر دلیل عمدهی ما این است که با تکیه بر مباحثی کاملاً معیوب و یکسویه و بدون شواهد عملی از مالیات کمتر درآمدهای سرمایهای و سود سهام دفاع کردند و درواقع زمینهی کاستن مالیات برای این درآمدها هم همین ادعاهابود که خود را به صورت پیشگزارههای متعدد «فروبارشی» نشان داده است. هرچه دامنهی این ادعاها باشد واقعیت چهار دههی گذشته نشان میدهد که اگر هم بارشی بوده باشد فراخیزش بود و به همین خاطر است که شاهد تمرکز هرچه بیشتر ثروت و حتی درآمد در دهکهای بالایی هستیم. با توجه به وضعیت کنونی اقتصاد جهانی، به گمان ما دیگر هیچ دلیل قابلقبولی برای حفظ و تداوم نظام معیوب کنونی وجود ندارد و باید هرچه زودتر بهطور اساسی و ساختاری تغییر کند. همانطور که نشان دادیم درآمد و ثروت در دهکهای بالا رشد قابلتوجه داشتهاند ولی مزدها برای بیش از ۹۰ درصد جمعیت یا رشد اندکی داشته یا این که حتی ثابت و بدون تغییر مانده است. حیرتآور این که در نظر نگرفتهاند که به این ترتیب تقاضای کل هم در اقتصاد ثابت و بدون تغییر میماند و ناگفته روشن است که تداوم این وضعیت به صورت مشکلات عدیدهی مدیریت اقتصاد کلان در یآید. مخصوصاً تأکید داریم هر اصلاحی که بهکار گرفته میشود باید تضمین کنیم که در نظام اصلاحشده طبقات و دهکهای میانی و فقیر به نسبت درآمد خود مالیات بیشتری نخواهند پرداخت. و به همان اندازه بااهمیت باید مطمئن باشیم که سهم طبقات و دهکهای ثروتمند از مالیات کاهش نمییابد و به همراه بیشتر شدن سهمشان از کل درآمد بیشتر میشود. نکتهی اساسی دیگر این که اصلاح مالیاتی باید موجب گسترش پایهی مالیاتی دولت و در نتیجه بیشتر شدن درآمدها بشود تا بتوان بر حجم مداخلات دولتی در تهیه و تدارک خدمات عمومی ازجمله بهداشت و آموزش افزود.

اصلاح نظام مالیاتی که باعث بیشتر شدن درآمدها میشود در کوتاهمدت و در دراز مدت باعث تقویت نظام مالیاتی میشود. در اغلب کشورهایی که ما برای بررسی خود برگزیدهایم، نظام مالیاتی به گونه ایست که بهطور منظم برای تأمین مالی سرمایهگذاریهای عمومی که موردنیاز و تقاضای اکثریت مردم است کمکاری میکند و حتی به گونهای امور را اداره میکند که باعث فقیرترشدن خانوارهای کمدرآمدتر میشود و این درحالی است که با بازگذاشتن «سوراخهای مالیاتی» به دهکهای ثروتمند و شرکتهای بزرگ امکان میدهد تا از پرداخت سهم عادلانهی خود شانه خالی کنند. یک رفرم مالیاتی مؤثر و کارآمد باید درکوتاهمدت هم باعث بیشتر شدن درآمدها بشود تا بتوان این نیازهای عاجل و اساسی را تأمین مالی کرد درحالی که برای درازمدت هم یک پایهی مالیاتستانی باثبات ایجاد میکند. اهمیت اساسی دارد که رفرم مالیاتی باعث وخیم ترشدن نابرابری و یا فقر در یک جامعه نشود. چنین کاری آسان نیست ولی غیر ممکن هم نیست و با دقت و هوشمندی میتواند انجام بگیرد. به گمان ما یکی از مهمترین کارهایی که باید انجام بگیرد بستن «سوراخهای متعدد» مالیاتی است که با گسترش فعالیت در «بهشتهای مالیاتی» مورد سوء استفادهی ثروتمندان و بنگاههای بزرگ قرار میگیرد. کوشش برای ایجاد یک شبکهی بینالمللی برای ثبت داراییهای مالی و بستن این سوراخها کارهایی است که تا دیرنشده باید در دستور کار سیاستگذاران قرار بگیرد در عین حال براین باوریم نه فقط معافیتهای مالیاتی برای خانوارهای فقیر باید ادامه یابد بلکه بهطور جدی خواهان برقراری معافیتهای مالیاتی برای سرمایهگذاریهای اشتغالآفرین هستیم.

۶- برای مقابله با نابرابری